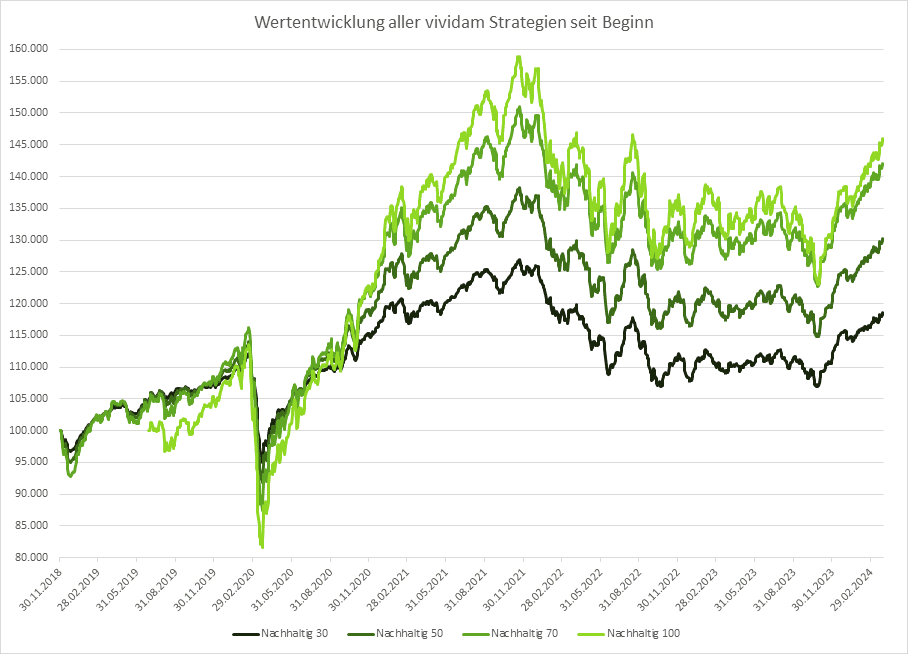

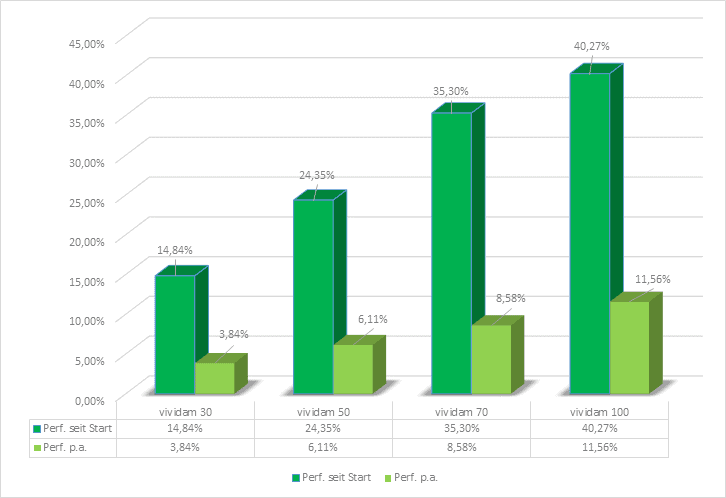

Hier zeigen wir die Wertentwicklung unserer vier Portfolios

Wertentwicklung aller vividam Strategien seit Beginn

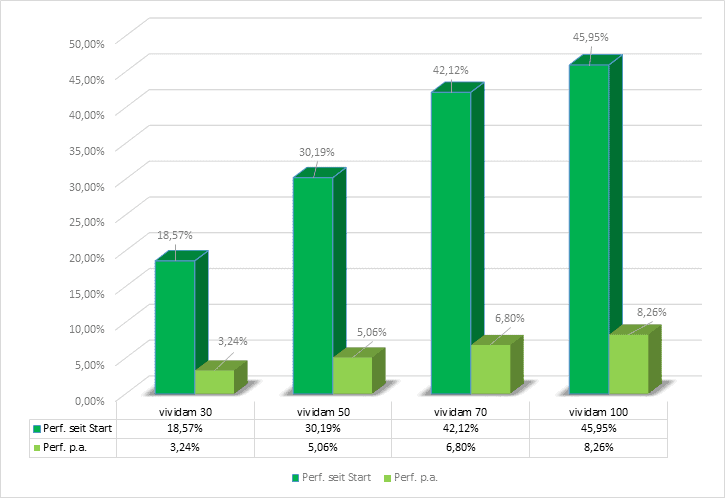

Finale Performance der vier Strategien per 31.03.2024 gem. der BVI-Methode

(vor VV-Gebühren von 1,18%, nach Fondskosten)

| vividam 30 | vividam 50 | vividam 70 | vividam 100 | |

| Q4 2023 | 5,89% | 5,90% | 6,18% | 6,40% |

| Januar 2024 | -0,17% | 0,02% | -0,03% | -0,52% |

| Februar 2024 | 0,86% | 1,76% | 2,33% | 3,10% |

| März 2024 | 1,87% | 2,20% | 2,47% | 2,95% |

| 2024 | 2,57% | 4,01% | 4,82% | 5,59% |

| Benchmark | 3,02% | 5,34% | 7,71% | 11,33% |

| 12 Monate rollierend | 7,59% | 8,77% | 8,87% | 8,19% |

| 2023 | 7,19% | 7,45% | 7,29% | 7,01% |

| 2022 | -14,26% | -14,85% | -15,40% | -17,53% |

| 2021 | 7,26% | 12,07% | 18,25% | 22,85% |

| 2020 | 8,44% | 11,84% | 14,60% | 18,96% |

| 2019 | 11,58% | 14,41% | 18,19% | 7,37% |

| seit Start* | 18,67% | 30,32% | 42,28% | 46,20% |

| Wertentwicklung p.a. | 3,25% | 5,08% | 6,82% | 8,30% |

| Volatilität p.a. | 5,80% | 7,20% | 8,90% | 10,70% |

| VaR (Value at Risk) | 1,40% | 1,94% | 2,51% | 2,75% |

| aktueller Verlust vom Hoch (22.11.2021) | -6,36% | -5,56% | -5,52% | -7,85% |

| Maximaler Verlust** | -16,48% | -21,69% | -28,59% | -33,20% |

Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar. Der Wert der Anlage sowie die Erträge daraus unterliegen Schwankungen. Informationen zu Risiken findest Du hier.

Die „Kennzahlen“ unterhalb der Benchmark werden nur am Monatsende aktualisiert. Die Benchmark besteht aus globalen Aktien in Euro und europäischen Anleihen. So setzt sich beispielsweise bei vividam 30 die Benchmark aus 70% Renten und 30% Aktien zusammen.

* Der Start von vividam 30, 50 und 70 war am 1. Dezember 2018, vividam 100 folgte am 1. Juli 2019.

** Der maximale Verlust (max. Drawdown) bezeichnet den höchsten Wertrückgang – gerechnet vom maximalen Hoch bis zum Tief, den die Strategie seit dem Start von vividam verzeichnete. Er hilft, das zwischenzeitliche Risiko besser einzuschätzen.

Zaghaft

(vividam Nachhaltig 30)

Du möchtest anlegen, um mittelfristig eine Rendite über dem Festgeldniveau zu erzielen. Dabei ist eine durchschnittliche Wertentwicklung von 2,0 % pro Jahr nach Kosten zu erwarten.

Gelassen

(vividam Nachhaltig 50)

Du möchtest anlegen, um langfristig eine Rendite über dem Geldmarkt und der Inflation zu erzielen. Dabei ist eine durchschnittliche Wertentwicklung von 3,5 % pro Jahr nach Kosten zu erwarten.

Weitblickend

(vividam Nachhaltig 70)

Du möchtest anlegen, um langfristig eine höhere aktienmarktähnliche Rendite zu erzielen. Dabei ist eine durchschnittliche Wertentwicklung von 5,0 % pro Jahr nach Kosten zu erwarten.

Klippenspringer

(vividam Nachhaltig 100)

Dir geht es bei der nachhaltigen Geldanlage nur um eines: die höchstmöglichen Chancen zu ergreifen. Dabei ist eine durchschnittliche Wertentwicklung von 6,5% pro Jahr nach Kosten zu erwarten.

Unser monatlicher Marktkommentar

Seit dem Start von vividam im Dezember 2018 können wir nun auf 5 Jahre echte Wertentwicklung zurückschauen – mit einigen Ups und Downs. Und am 1. Juli 2023 feiert unsere vierte und jüngste Strategie – der Klippenspringer – auch seinen 4. Geburtstag.

Der Nukleus von vividam in Form einer „analogen“, ausgewogenen ökologisch-ethischen Fonds-Vermögensverwaltung mit einer Aktienfondsquote von 50 % besteht bereits seit mehr als 7 Jahren. Daher verweisen wir für eine längere Historie gerne auf das Factsheet dieser Strategie ab 2016. Dort sieht man, dass „Nachhaltigkeit“ auch schon in der Vergangenheit nicht immer en vogue war. Das wird auch in Zukunft so sein ….

Kommentar für den März 2024 – „Sag mir quando, sag mir wann …“

Die Notenbankpolitik ist aktuell das entscheidende Thema an der Börse. Wann senkt wer und wie viel? Es könnte sein, dass die EZB dieses Mal vorprescht und vor der US-amerikanischen FED die Leitzinsen senkt. Den Anfang machten allerdings überraschend die sonst so „langsamen“ Schweizer, die am 21. März den Zins um 0,25 % senkten. Ob allerdings die Hoffnungen der Börsianer hinsichtlich der Zinssenkungen in den USA erfüllt werden, ist fraglich. Die Wirtschaft in den USA ist sehr robust und die Zinssenkungserwartungen für 2024 wurden daher seit Jahresanfang von eingepreisten sechs auf nur noch 2 bis 3 US-Zinsschritte bereits mehr als halbiert. Das Szenario „higher for longer“ und ein späterer zeitlicher Beginn des Senkungszyklus fand bisher gar keine Berücksichtigung in den Bewertungen der meisten Anlageklassen. Wenn die Inflation aber nicht wie geplant zurückkommt (aktuell knapp über 3 %) und die Wirtschaft überhitzt, bestehen Kurskorrekturrisiken bei überbewerteten Assets (KI?).

Trotz den Risiken konnte der MSCI Welt in EUR im März um 3,42 % zulegen. Auch der europäische Rentenindex iBoxx Overall stieg um 1,08 %. Aber auch Gold und Silber stiegen zweistellig. Weitere Informationen erhalten Sie demnächst hier in unserem Quartalsbericht (der FiNet Asset Management GmbH).

In diesem von Hoffnung getriebenen Umfeld stiegen nahezu alle Assetklassen – Rally of everything. Das ist schon eher selten. Davon profitierten auch unsere vier nachhaltigen Strategien, die im März zwischen 1,87 % und 2,95 % gestiegen sind. Auf Jahressicht liegen wir zwischen 2,57 % bis 5,59 % im Plus und damit weiter voll im langfristigen Soll. Das zeigt die nachfolgende Abbildung.

Neues aus dem Bereich „Nachhaltigkeit“

Unverhofft kommt oft … denn die EU-Staaten einigten sich am 15. März doch noch auf ein abgeschwächtes Lieferkettengesetz (CSDDD). Unter den EU-Ländern gibt es eine Mehrheit für das Lieferkettengesetz: Damit ist der Weg frei für das lange umstrittene Projekt. Deutschland hat sich aber auf Drängen der FDP enthalten.

Unterhändler des Europaparlaments und der EU-Staaten hatten sich bereits im Dezember auf ein Lieferkettengesetz geeinigt. Damit sollen große Unternehmen zur Rechenschaft gezogen werden, wenn sie etwa von Kinder- oder Zwangsarbeit außerhalb der EU profitieren. Größere Unternehmen müssen zudem einen Plan erstellen, der sicherstellt, dass ihr Geschäftsmodell und ihre Strategie mit dem Pariser Abkommen zum Klimawandel vereinbar sind.

Kommentar für den Februar 2024 – Party like it´s 1999

Das Thema KI bewegt weiterhin die Märkte. Und die Aktie von Nvidia steht hier sinnbildlich für den derzeitigen Hype. Nach Verkündung der Quartalszahlen ist die Aktie erneut um 16,4 % nach oben geschossen und hat mit 277 Mrd. US-Dollar den größten jemals erzielten Tageszuwachs einer Aktie in US-Dollar erzielt. Damit ist diese Aktie und einige wenige andere für den Großteil des bisherigen Jahresplus der großen Indizes verantwortlich – wie schon in 2023. Der Nasdaq 100 liegt bereits wieder auf Jahressicht mit 7,24 % im Plus. Es herrscht „Party“ an den Börsen, vergleichbar mit 1999. Ob ein „Einbruch“ wie im Jahr 2000 kommt, wird man sehen. Es ist ein anderes Umfeld, aber wir laufen gerade etwas heiß ….

Der „breitere“ MSCI Welt in US-Dollar konnte im Februar um 4,11 % zulegen, auf Jahressicht sind es 5,30 %. Auch hier sind es die gleichen US-Aktien, die die „Welt“ bewegen. Die Schwellenländer liegen in 2024 sogar leicht im Minus.

Wie verzerrt die Entwicklung der Aktienmärkte derzeit ist, zeigt der deutsche Aktienmarkt. Der Dax legte im Februar um 4,58 % zu, der Nebenwerte lastige MDax fiel um -0,52 %. Auf Jahressicht beträgt die Lücke zwischen den beiden Indizes erstaunliche 10,37%!

Die Rentenmärkte kamen auch im Februar unter Druck. Das weiter robuste US-Wachstum und die langsamer als erwartet fallende Inflation sorgen dafür, dass die Zinsen wieder leicht steigen. Es herrscht Ernüchterung über die Anzahl der Zinssenkungen durch die Notenbanken FED und EZB und den Zeitpunkt der ersten Zinssenkung. Diese Unsicherheit mögen Finanzmarktteilnehmer nicht. Der deutsche REX Performance Index (Staatsanleihen) liegt dieses Jahr bei -1,96 %, europäische Anleihen inkl. Unternehmensanleihen gemessen am iBoxx Overall bei -1,46 %.

Aber nun zu unseren vier Strategien, die trotz sehr geringer KI-Gewichtung vom positiven Umfeld profitieren konnten. So liegt die Wertentwicklung zwischen 0,86 % und 3,10 %. vividam 30 und vividam 50 konnten sogar ihre Benchmark übertreffen. vividam 100 konnte dies trotz einer sehr guten Performance nicht. Die breite globale Streuung mit einem gewissen Fokus auf Nebenwerte verhindert dies. Eine Entwicklung, die im November 2021 begann und seit dem mehr oder weniger anhält.

Neues aus dem Bereich „Nachhaltigkeit“

Besonders auf der politischen Bühne in Europa gab es einige wichtige Entwicklungen. Freude und Ernüchterung lagen eng beieinander. Wurde am 27. Februar noch die EU-Wiederherstellungsverordnung („Nature Restoration Law“) im Europäischen Parlament angenommen, so scheiterte einen Tag später am 28. Februar das EU-Lieferkettengesetz (CSDDD). Eine vergebene Chance für die Nachhaltigkeit. Grund dafür ist auch die Enthaltung Deutschlands – auf Drängen der FDP. Hier eine kurze Zusammenfassung.

Wir begrüßen die Verabschiedung des „EU Nature Restoration Law“ ausdrücklich. Bis 2030 sollen mindestens 20 % der gesamten Land- und Meeresflächen in der EU wiederhergestellt werden. Konkret verpflichtet das Gesetz die einzelnen EU-Mitgliedsstaaten dazu, mindestens 30 % der unter das neue Gesetz fallenden geschädigten Lebensräume (Wälder, Grasland, Feuchtgebiete, Flüsse, Seen, Korallenbänke) von einem schlechten in einen guten Zustand versetzen, der bis 2040 auf 60 % und bis 2050 auf 90 % ansteigen soll.

Kommentar für den Januar 2024 – Gemischter Jahresauftakt

Das Jahr 2024 begann holprig. Nach dem Jahresendspurt setzte erst einmal eine Konsolidierung ein. Die große Frage, die sich Anleger unverändert stellen, ist, wann und wie oft die Notenbanken in den USA und in Europa die Zinsen in diesem Jahr senken – 3, 4, 5 Mal oder mehr? Jede veröffentlichte Zahl zu Inflation, Wachstum & Co. wird daraufhin überprüft und sorgt für Volatilität bei Aktien, Anleihen und den Währungen.

Einen starken Jahresstart legte erneut der Technologiesektor in den USA gemessen am Nasdaq 100 hin (+1,85 %), der von Wachstumsperspektiven und Hoffnungen und sehr guten Unternehmensberichten profitierte. Hier sind wir aber unverändert weniger investiert, da einige dieser Aktien nicht unbedingt nachhaltig sind. Die Small- und Mid Caps laufen den großen Indizes schon wieder hinterher, was an der sich abzeichnenden konjunkturellen Eintrübung liegt. Der US-amerikanische Russell 2000 fiel um -3,93 % und der deutsche MDax sogar um -4,34 %. Einen Fehlstart legten auch die erneuerbaren Energien hin. Schon verwunderlich, da wir ohne „Solar und Wind“ die Energiewende nicht erfolgreich gestalten werden können.

Die Zinsen stiegen im Januar auch wieder etwas und sorgten für Verluste bei Anleihen. Der deutsche Rex Index beispielsweise fiel um -0,79 %.

Das Umfeld führte in der Summe dazu, dass die vier vividam Strategien im Januar um die Nulllinie pendelten. Die Daten finden Sie oben in der Tabelle.

Neues aus dem Bereich „Nachhaltigkeit“

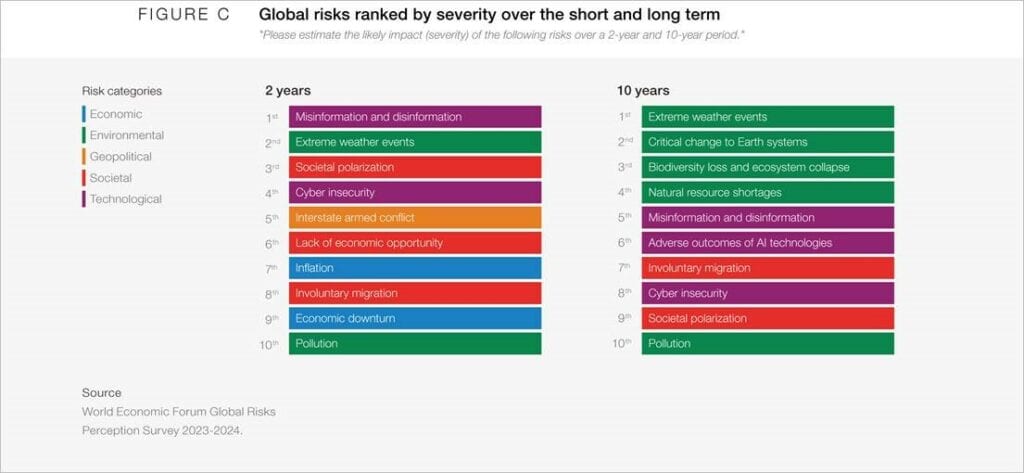

Im erwähnten Blog griffen wir auch das alljährlich stattfindende Weltwirtschaftsforum (WEF) in Davos auf. Vom 15. bis 19. Januar trafen sich zum 54. Mal tausende Vertreterinnen und Vertreter von über 100 Regierungen, Unternehmen und internationalen Organisationen sowie Expertinnen und Experten. „Wiederaufbau des Vertrauens“ hieß das diesjährige Motto. Während des Treffens wurde auch der Global Risks Report 2024 veröffentlicht. Dieser warnt vor einer globalen Risikolandschaft, in der bereits erzielte Fortschritte in der menschlichen Entwicklung allmählich wieder erodieren. Verschiebungen in der globalen Machtdynamik, im Klima, in der Technologie und in der Demografie bringen die Anpassungsfähigkeit sowohl von Staaten als auch Einzelpersonen an ihre Grenzen. Die Pressemitteilung finden Sie hier. Den ganzen Report kann man hier herunterladen.

Ein Planet in Gefahr – Umweltrisiken dominieren weiterhin die Risikolandschaft über alle Zeiträume. Zwei Drittel der globalen Experten sind 2024 über extreme Wetterereignisse besorgt. Extremwetter, kritische Veränderungen der Erdsysteme, der Verlust der Artenvielfalt und der Zusammenbruch von Ökosystemen, die Verknappung natürlicher Ressourcen und Umweltverschmutzung stellen fünf der 10 größten Risiken im nächsten Jahrzehnt dar (siehe nachfolgende Abbildung).

Die befragten Experten waren sich jedoch uneinig über die Dringlichkeit der Risiken – Befragte aus dem privaten Sektor erwarten eher als Befragte aus der Zivilgesellschaft oder dem öffentlichen Sektor, dass die meisten Umweltrisiken über einen längeren Zeitraum hinweg eintreten werden. Dies deutet auf ein wachsendes Risiko hin, dass unumkehrbare Kipppunkte erreicht werden.

Kommentar für den Dezember 2023 – Ende gut, alles gut!?

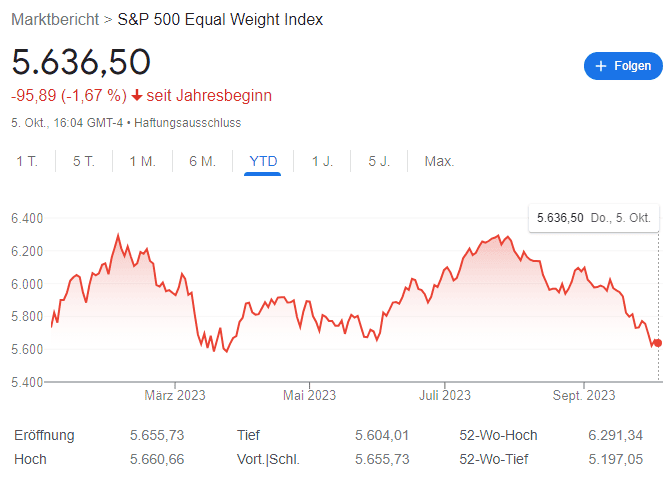

Das Jahr 2023 liegt nun hinter uns und wir wünschen allen ein frohes neues Jahr. Trotz aller Krisen war es ein außergewöhnlich gutes Börsenjahr. Viele Aktienmärkte weisen zweistellige Zuwächse aus. Der absolute Gewinner war der amerikanische Tech-Sektor mit seinen „Glorreichen 7“. Der Nasdaq 100 verbuchte sein bestes Jahr seit 1999 mit einem Plus von 53,8 %. Auch der gleichgewichtetet S&P 500, der lange um die Nulllinie pendelte, legte dann doch noch um 11,56 % bzw. 13,87 % inkl. Dividenden zu.

Diese Entwicklung hätten Ende Oktober, als die Märkte drohten, nach unten durchzubrechen, die wenigsten erwartet. Dank überraschend besserer Inflationsdaten in den USA und Europa und der Aussage von Notenbankchef Jerome Powell auf der Sitzung Mitte Dezember kam es zu einer fulminanten und selten dagewesenen Rally bei Aktien und Anleihen im November und Dezember. Alleine im Dezember konnten globale Aktien in Euro noch einmal um 3,62 % zulegen und europäische Anleihen aller Segmente und Laufzeiten um beeindruckende 3,37 %.

Davon profitierten auch unsere vier Strategien, die zwischen 3,74 % und 5,16 % zulegen konnten und die jeweiligen Benchmarks übertrafen. Auf Jahressicht liegen alle Strategien in der Wertentwicklung recht eng beieinander, was auf den ersten Blick etwas erstaunt. vividam 30 konnte um 7,19 % zulegen, vividam 100 „nur“ um 7,01 %. Eine detaillierte Analyse inkl. Performanceattribution der einzelnen Fonds folgt zeitnah und wird allen Kunden per Mail zugeschickt. Außerdem veröffentlich wir zeitnah unseren allgemeinen Marktkommentar. Diesen finden Sie hier.

Neues aus dem Bereich „Nachhaltigkeit“

Das große Thema im Dezember war die #COP28 in Dubai. Auf dieser Mammutkonferenz mit mehr als 80.000 Teilnehmern wurde mehrere Tage u.a. um den Ausstieg aus fossilen Energieträgern gerungen. Erst in der Verlängerung konnte man sich auf ein Abschlussdokument einigen, nachdem eine erste Version abgelehnt wurde. Erstmals ruft die Weltgemeinschaft bei einer UN-Klimakonferenz zur Abkehr von fossilen Brennstoffen auf. Der zuvor von mehr als 100 Staaten geforderte klare Ausstieg (Phase out) kommt in dem in Dubai verabschiedeten Abschlusstext aber nicht vor. Auch wurde bereits am ersten Tag der Loss and Damage Fund durch die Hauptverursacher der Klimakrise beschlossen, um die am meisten von der Klimakrise betroffenen Staaten zu unterstützen.

Auch wenn es nicht der große Wurf war, so ist es ein kleiner Schritt in die richtige Richtung. Nun müssen die Ergebnisse umgesetzt werden ….

Kommentar für den November 2023 – Es geht doch!

Nun sind wir endlich 5 Jahre alt! Und was für ein Geburtstagsgeschenk hat uns der „Markt“ gemacht. Nach zwei sehr schwachen Monaten konnten wir endlich wieder ein Plus erzielen – und was für eins. Der November war der beste Monat seit Juli 2022. Die Strategien legten zwischen 3,74 % und 6,50 % zu und konnten sogar ihre Benchmarks seit langer Zeit wieder übertreffen. Aber warum sind die Märkte so gut gelaufen?

Im abgelaufenen November hat sich die Stimmung an den Märkten im Vergleich zum Vormonat signifikant verbessert. Hauptverantwortlich dafür sind die rückläufigen Inflationszahlen in den USA und Europa. So ist beispielsweise in Europa die Inflation auf voraussichtlich 2,4 % im November gefallen. Das eröffnet den Notenbanken unter Umständen die Möglichkeit im Jahr 2024 die Zinsen zu senken und einer möglichen Konjunkturabschwächung damit entgegenzutreten. Allerdings ist ein Teil des Inflationsrückgangs auf statistische Basiseffekte wegen der hohen Vorjahreswerte und niedrige Energiepreise zurückzuführen. Es bleibt mit Blick auf das Jahr 2024 auch abzuwarten, wie sich die hohen Lohnabschlüsse aus diesem Jahr auswirken. Für den Moment aber feiern die Märkte den Rückgang.

In der Folge sind sowohl Aktien als auch Anleihen sehr gut gelaufen. Globale Aktien hatten den besten Monat in diesem Jahr und sind um 9,21 % in US-Dollar gestiegen. Da der US-Dollar sich aber um 2,93 % abschwächte, bleiben in Euro immer noch 5,96 % übrig. Europäische Anleihen legten ebenfalls um 2,72 % zu. Der breite Bloomberg Aggregate stieg sogar um 4,5 %. Das war der beste Monat in 30 Jahren! Auch andere Assetklassen wie Gold und Bitcoin wurden nach oben gespült. Lediglich Erdöl gab nach, da sich die Lage im Nahen Osten durch den Geiselaustausch und die Waffenruhe vorerst beruhigt hat. Ob dies bleibt, werden wir sehen …

Neues aus dem Bereich „Nachhaltigkeit“

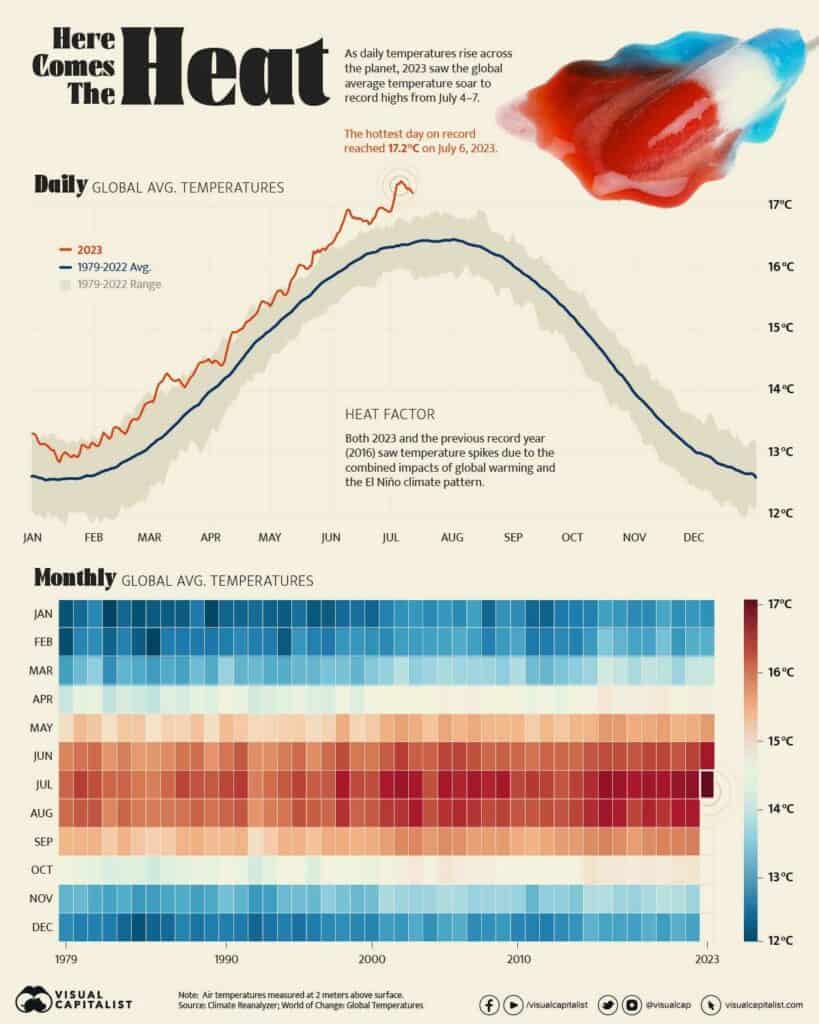

Das große Thema im November war die bevorstehende #COP28 in Dubai. Wie wichtig diese Konferenz ist, zeigen neue Daten zum Klima. Die Temperaturen steigen weiter. Der Oktober war der wärmste gemessene Oktober und der 17. November war gem. ERA5 (Copernicus) der erste Tag, an dem die globale Durchschnittstemperatur mit 2,07 °C über der 2 °C Marke über dem vorindustriellen Niveau (Durchschnitt von 1850–1900) lag. Somit liegen wir aktuell auf einem 2,9 °C – Pfad – und weit weg von der in Paris vereinbarten 1,5 °C.

Für heiße Diskussionen sorgte der Gastgeber. Die VAE planten, ihre Rolle als Gastgeber der UN-Klimaverhandlungen als Gelegenheit zu nutzen, um Öl- und Gasabkommen abzuschließen. […] Das zuständige COP28 UN-Gremium teilte der BBC mit, dass von den Gastgebern erwartet werde, dass sie ohne Voreingenommenheit oder Eigeninteresse handeln. Warten wir ab, was in den nächsten zwei Wochen auf dieser Mammutveranstaltung passiert. Zumindest sind die Ergebnisse in den ersten Tagen vielversprechend. Den Ärmsten und am meisten betroffenen Ländern will man finanziell helfen.

Die Pressemitteilung zu unserem Geburtstag – 5 Jahre vividam – Corona, Inflation, KI und Kriege – bewegte Jahre liegen hinter uns. Steckt Nachhaltigkeit in einer Krise? – finden Sie hier.

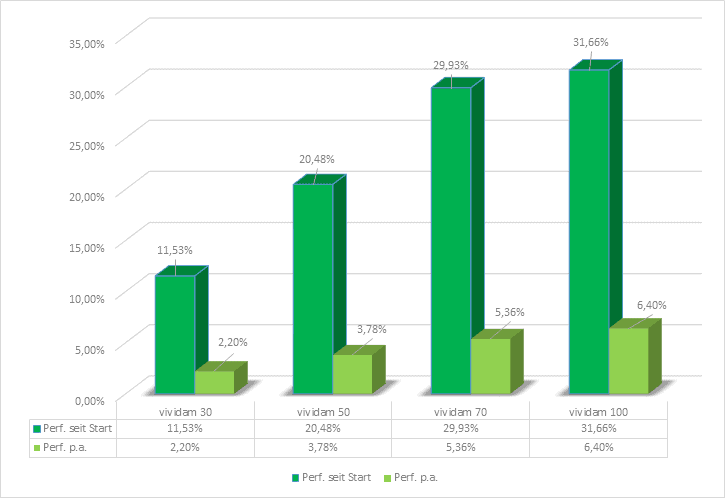

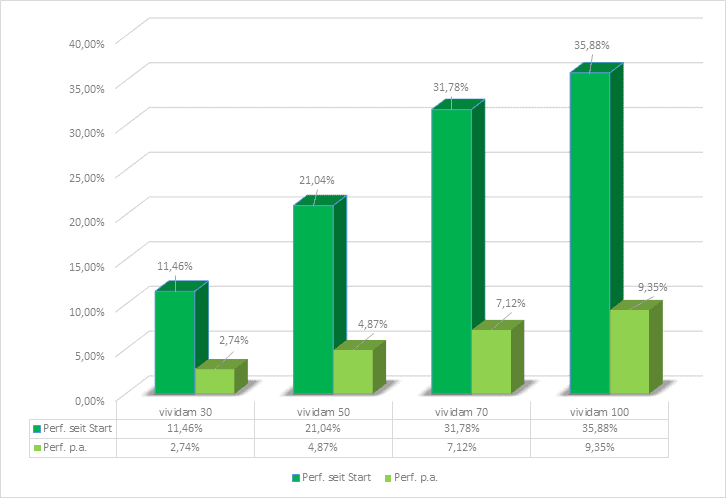

Wertentwicklung seit Beginn vor 5 Jahren absolut und annualisiert.

Kommentar für den Oktober 2023 – Roter Oktober

Unsere Gedanken sind bei den vielen Opfern dieses Krieges in Israel und denken ebenfalls an die Menschen in der Ukraine.

In Anbetracht der aktuellen Tragödie im Nahen Osten und den Geschehnissen am 7. Oktober in Israel fällt es einem schwer, über Wertentwicklung und Kapitalmärkte zu sprechen. Dennoch müssen wir uns damit auseinandersetzen. Der Krieg in Israel trifft auf ein Kapitalmarktumfeld, dass weiter von hohen Zinsen, Inflation, Rezessionsgefahren und einer weiter restriktiven Notenbankpolitik bestimmt ist. Zwar geht die Inflation sowohl in Europa (geschätzt 2,9 % im Oktober nach 4,3 % im September) als auch in den USA zurück (Oktoberzahlen stehen noch aus), doch ein steigender Ölpreis durch eine Eskalation des Krieges (durch den Iran) könnte die Inflation wieder ansteigen lassen. Dieses fragile Umfeld erklärt die negative Entwicklung an den Aktienmärkten. So fielen globale Aktien in US-Dollar um -2,97 %. Staatsanleihen als „sicherer Hafen“ konnten nur wenig profitieren. Lediglich Gold stieg um über 7 %.

In diesem Umfeld verloren auch unsere vier vividam Strategien zwischen -1,60 % und -4,99 %. Diese Entwicklung ist relativ zur Benchmark erneut schlechter und frustrierend. Nachhaltige Geldanlagen stehen momentan unter Druck – obwohl in Unternehmen investiert wird, die die Probleme der Vergangenheit zu lösen versuchen.

Neues aus dem Bereich „Nachhaltigkeit“

Und auch von der „Klimafront“ gibt es wenig Positives zu berichten. In einer aktuellen Neuberechnung kommen Forschende zu einer verbleibenden CO₂-Menge von nur noch 247 Milliarden Tonnen CO₂ – also rund der Hälfte der früheren Schätzung von 500 Milliarden Tonnen. Bei weltweiten Kohlendioxidemissionen auf dem Niveau von 2022 wäre das verbliebene Emissionsbudget in etwa sechs Jahren aufgebraucht, schreibt eine Forschungsgruppe um Robin Lamboll vom Imperial College London diese Woche im Fachjournal »Nature Climate Change«. Für das zweite Ziel des Weltklimaabkommens, unter zwei Grad Erwärmung zu bleiben, dürfte die Menschheit nach der Berechnung noch rund 1220 Milliarden Tonnen ausstoßen. Das ist auch in etwa die Summe, die laut der Kohlenstoff-Bomben-Recherche des Spiegel an CO₂-Emissionen entsteht, wenn alle derzeit geplanten und laufenden Großprojekte von Kohle, Öl und Erdgas voll ausgeschöpft würden (dann wären es rund 1181 Milliarden Tonnen).

Es ist also höchste Zeit, aus den fossilen Energien auszusteigen und den Ausbau der Erneuerbaren zu forcieren. Ob sich da was auf der COP 28 Ende des Monats tut? Wir werden berichten.

Kommentar für den September 2023 – ein berühmt berüchtigter Monat

Der September machte seinem Ruf als schwacher Monat leider alle Ehre. Sowohl die Aktien- als auch die Rentenmärkte schlossen im Minus. So fielen globale Aktien in US-Dollar um -4,45 %. Nur ein Währungsgewinn des US-Dollar gegenüber dem Euro von 2,48 % im abgelaufenen Monat reduzierte das Minus des Index für einen Euroanleger noch auf -1,91 %. Auf Jahressicht liegt das Plus aber noch bei guten 12 %. Allerdings fast ausschließlich getrieben von den „Magnificent Seven – Apple, Amazon, Alphabet, NVIDIA, Meta, Microsoft und Tesla“, die vom Hype rund um die Künstliche Intelligenz (AI/KI) profitieren. Der überwiegende Teil der „Welt“ liegt um die Null oder im Minus. Dies zeigt beispielhaft der gleichgewichtete S&P 500.

Noch stärker gaben europäische Anleihen nach. Der iBoxx Overall fiel um -2,08 %. Somit ist das anfängliche Jahresplus fast ausgelöscht und liegt nur noch bei 0,53 %.

Noch stärker gaben europäische Anleihen nach. Der iBoxx Overall fiel um -2,08 %. Somit ist das anfängliche Jahresplus fast ausgelöscht und liegt nur noch bei 0,53 %.

Dieser Entwicklung konnten sich auch die vier vividam Strategien nicht entziehen und gaben zwischen -1,95 % und -3,21 % nach.

Auslöser für die schwache Entwicklung war der Anstieg der Renditen vor allem für langlaufende US-Staatsanleihen und Bundesanleihen durch Kommentare der US-Notenbank. Sie signalisierte, dass im nächsten Jahr mit weniger Zinssenkungen als bisher vom Markt erwartet wurde zu rechnen ist. Die Konjunktur in den USA ist weiter noch zu robust, die Lohninflation zu hoch und die zuletzt gestiegenen Ölpreise bis auf rund 95 US-Dollar stellen ein Risiko für die Inflationserwartungen dar. Dazu mehr in unserem Marktbericht, der hier in den nächsten Tagen veröffentlich wird.

Allerdings ist eine konjunkturelle Abschwächung in den USA für 2024 zu erwarten und der Inflationstrend geht in die richtige Richtung. In der Eurozone fielen die jüngsten Inflationszahlen gegen Ende des Monats ebenfalls niedriger als erwartet aus. Dafür ist die konjunkturelle Entwicklung in der Eurozone und vor allem in Deutschland auch schwächer als in den USA. Die EZB sollte ihren Zinserhöhungszyklus beendet haben und auch in den USA dürfte unseres Erachtens maximal eine weitere Erhöhung erfolgen, wenn überhaupt. Wann es zu Zinssenkungen kommt, ist vollkommen offen.

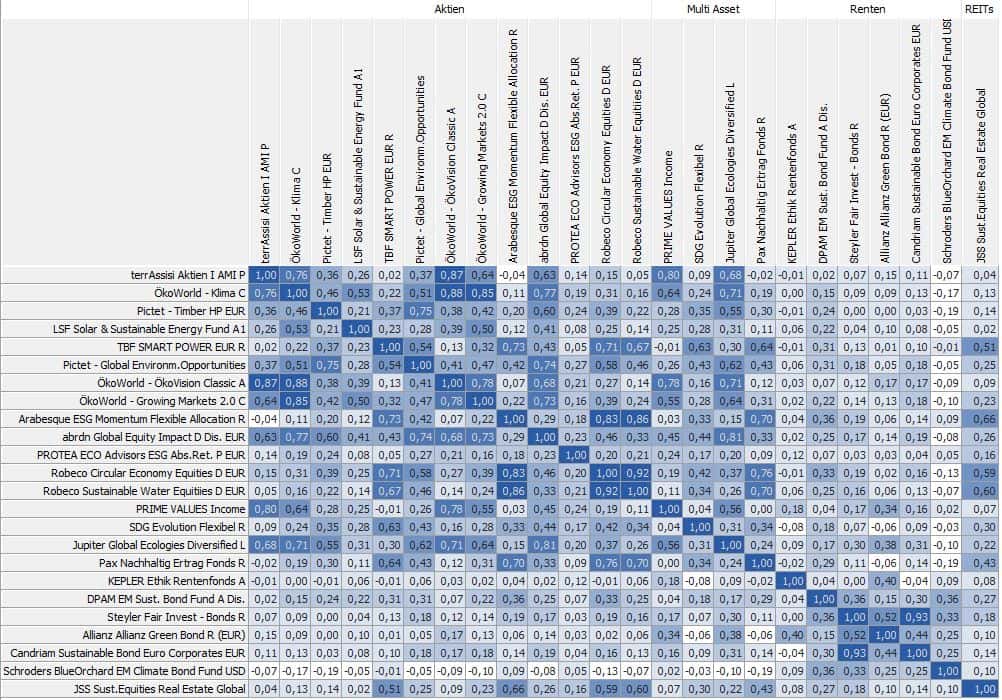

Abschließend noch ein kurzer Kommentar zur aktuellen Underperformance im Vergleich zur Benchmark, mit der wir uns vergleichen (müssen). Mit Beginn des Ukraine-Krieges hat sich der Fokus vieler Anleger deutlich verschoben. Bis dahin entwickelten sich nachhaltige Fonds teils deutlich besser, vor allem während Corona, und wir konnten die Benchmark deutlich übertroffen. Das hat sich nun leider komplett gedreht. Plötzlich stehen andere Themen im Fokus – Rüstung, fossile Energieträger, Uranaktien, aber auch KI etc.. In diese Themen investieren wir entweder gar nicht oder mit deutlich niedrigeren Gewichtungen. So haben wir keine NVidia unter den Top 10 Aktien. Grundsätzlich sind wir sowieso sehr breit diversifiziert. Unsere größte Position in der Strategie vividam 100 liegt bei 0,71 %. Infos dazu finden Sie zum Beispiel hier. Es mag zwar ein schwacher Trost sein, doch es gab immer wieder solche Phasen. Langfristig wird sich dies wieder normalisieren. Zumal wir genau in diese Themen investieren, die die Probleme der Gegenwart und Zukunft lösen können. Der Klimawandel oder die Biodiversitätskrise sind nicht weg … Weitere Infos zur Performance der einzelnen Fonds etc. erhalten Sie in den nächsten Tagen im Quartalsbericht.

Neues aus dem Bereich „Nachhaltigkeit“

Die beiden Hauptthemen in einem ereignisreichen September war sicherlich die Halbzeitbilanz der 17 UN SDGs sowie die globale Bestandsaufnahme (Global Stocktake) des Paris Abkommens, die 2023 zum ersten Mal überhaupt stattfand.

Im September 2023 ist die Hälfte der Zeit zur Umsetzung der UN Nachhaltigkeitsziele (SDGs) verstrichen. Die Bilanz ist ernüchternd: Ohne massive Anstrengungen werden die SDGs bis 2030 überwiegend nicht erreicht. Eine Übersicht der Entwicklung ist im Anhang zu finden. Der komplette Bericht kann hier heruntergeladen werden.

Der „Global Stocktake“ bietet eine entscheidende Gelegenheit, den Kurs zu korrigieren. Der globale Bestandsaufnahmeprozess des Pariser Abkommens zielt darauf ab, alle fünf Jahre die globale Reaktion auf die Klimakrise zu bewerten. Aber das kann nicht nur eine weitere globale Einschätzung sein, die zeigt, wie weit wir vom Weg abgekommen sind. Die weltweite Einsparlücke an Treibhausgasen im Jahr 2030 beträgt rund 20 bis 24 Gigatonnen– das ist weit über die Hälfte des derzeit jährlichen Ausstoßes aller Länder (rund 40 Gigatonnen). Die Rechnung bezieht sich auf das ehrgeizigere 1,5-Grad Ziel im Vertrag. Das dürfte damit hinfällig sein – es sei denn, in den nächsten sieben Jahren geschieht noch ein Wunder. Der Bestandsaufnahmeprozess muss daher als globaler Beschleuniger dienen, der die Nationen dazu antreibt, ihre Klimaschutzmaßnahmen zu verstärken und den transformativen Wandel zu verfolgen, der erforderlich ist, um eine kohlenstofffreie, klimaresistente und gerechte Zukunft zu sichern. Weitere Hintergrundinformationen findet man hier. Dies wird auf der COP28 diskutiert werden müssen.

Diese Themen wurden auch auf der 78. Generalversammlung der Vereinten Nationen in New York diskutiert, die vom 19. bis 26. September 2023 stattfand. Flankiert wurde die Sitzungswoche von der Climate Week NYC, der weltgrößten Veranstaltung dieser Art. Jedes Jahr kommen Wirtschaftsführer, politische Entscheidungsträger und Vertreter der Zivilgesellschaft jeden Alters und jeder Herkunft aus der ganzen Welt zusammen, um den Übergang voranzutreiben, den Fortschritt zu beschleunigen und sich für den bereits stattfindenden Wandel einzusetzen.

Mittlerweile wird selbst der Pontifex unruhig: In seinem »Laudate Deum«, der zweiten Umweltenzyklika nach »Laudato Si« von 2015, forderte der Papst diese Woche von den Teilnehmern der COP28, „eine deutliche Beschleunigung der Energiewende mit wirksamen Verpflichtungen“. Nur auf diese „konkrete Weise“ werde es möglich sein, „das Kohlendioxid nennenswert zu reduzieren und rechtzeitig die schlimmsten Übel zu vermeiden“.

Last but not least gab es ein wichtiges Update zu den Planetaren Grenzen (planet boundaries). Zum ersten Mal überhaupt haben Wissenschaftler alle neun Planetaren Grenzen quantifiziert. Sechs davon sind bereits verletzt und wir erhöhen den Druck auf die anderen. Hier (Link) geht es zum Artikel des Potsdam Institut.

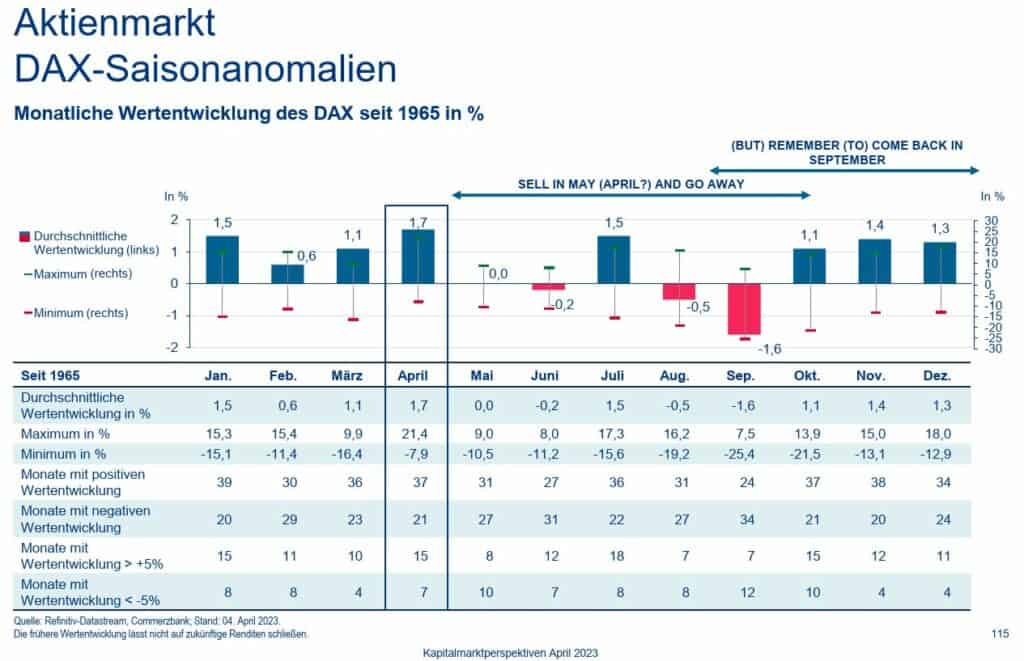

Fazit: “Sell in May and go away, but remember to come back in September.” Auch wenn diese alte Börsenweisheit nicht immer funktioniert, so ist der letzte Teil des Satzes der wichtigere. Historisch gesehen beginnt nun eine sehr gute Börsenphase (siehe die Tabelle im Kommentar vom April weiter unten). Hoffen wir, dass dies auch in 2023 gilt.

Kommentar für den August 2023

Der Sommermonat August ist vorbei und war bis zur Monatsmitte von deutlich fallenden Kursen geprägt. Globale Aktien in US-Dollar fielen um rund 5 %. Ein Grund war sicherlich die Herabstufung des Kredit-Ratings der USA. Die Ratingagentur Fitch hatte die Kreditwürdigkeit der USA herabgestuft. Bisher hatte die Ratingagentur dem Land das Gütesiegel „AAA“, also die Top-Bonität verliehen. Die neue Einstufung ist „AA+“, also die zweitbeste Bewertung. Völlig überraschend kommt der Schritt nicht. Fitch hatte im Mai angekündigt, die Bonität zu senken. Fitch ist eine in New York und London ansässige Ratingagentur und bewertet die Bonität von Staaten und Unternehmen. Sie ist die kleinste der drei maßgeblichen Ratingagenturen – hinter Moody’s und S&P. Aber auch die Krise um die chinesischen Immobilienkonzerne Country Garden und Evergrande verunsichert die Märkte. Die Angst vor einem Lehman 2.0 geht um.

Und obwohl diverse volkswirtschaftliche Daten wie Einkaufsmanagerindizes in Europa und den USA nach unten zeigen, können die Zinsmärkte davon noch nicht profitieren. Die Rendite in den USA stieg wieder über 4 % und verharrt unverändert darüber. Noch signalisieren die Notenbanken kein Ende des Zinserhöhungszyklus, noch ist die Inflation zu hoch. Das wurde auch auf der Sitzung der Notenbanker in Jackson Hole klar. Eventuell kommt die Zinswende doch erst in 2024.

In dieser Gemengelage gaben die vier vividam Strategien zwischen -1,17 % und -2,58 % ab, wobei das Zwischenzeitliche Minus deutlich größer war. vividam 100, der Klippenspringer verlor wie globale Aktien rund 5 %. Die entsprechenden Benchmarks entwickelten sich im Monatsverlauf erneut besser, aber vor allem unterstützt durch die Stärke des US-Dollar zum Monatsende. Auch wir konnten davon profitieren, aber auf Grund des geringeren US-Dollar-Anteils etwas weniger. Unser Allokation in den vier Strategien hat eine deutliche Untergewichtung in den USA und ist aus unserer Sicht deutlich ausgewogener.

Neues aus dem Bereich „Nachhaltigkeit“

Die Ergebnisse des Anfang August stattgefundenen Amazonas Gipfels im brasilianischen Belém sind eher ernüchternd. Die Amazonas-Staaten wollten auf ihrem Gipfel eine Verpflichtung für den größten Regenwald der Erde erarbeiten. Doch zentrale Punkte fehlen in der Erklärung. Stattdessen gibt es nur Lippenbekenntnisse. Weitere Infos finden Sie hier.

Aber auch andere Nachrichten sind nicht sehr ermutigend. Sommerzeit ist Waldbrandzeit und die Trockenheit hat in vielen Ländern dieser Welt (Kanada, Hawaii, Fuerteventura, etc.) zu teils verheerenden Waldbränden geführt. Und während es in vielen Regionen zu heiß und zu trocken war, kam es in anderen Regionen zu Starkregen wie z.B. in Slowenien oder Südosterreich. Der Klimawandel erhöht die Gefahr für solche extremen Wetterereignisse.

Beenden wollen wir diesen Kommentar mit einem kleinen Lichtblick. Klimaaktivisten in Montana (USA) haben eine Klage gegen den US-Staat gewonnen. Eine Richterin entschied, dass der US-Staat das Recht auf eine „saubere und gesunde Umwelt“ verletzt hat. Eine Zusammenfassung finden Sie hier.

Strategieanpassung: Wir haben mit dem August-Sparplan einen Fonds in den Strategien vividam 30, 50 und 70 ausgetauscht und ein Rebalancing durchgeführt. Der Pax Nachhaltig Ertrag R wurde durch den Finreon Green Income ersetzt. Die Strategie ist bei beiden Produkten ähnlich, wobei der Finreon Fonds aus unserer Sicht ein höheres Ertragspotential hat. Er ist Ende Juni 2023 aufgelegt worden und als Erstinvestoren haben wir die Möglichkeit dauerhaft in die günstige S5-Tranche zu investieren. Somit senken wir die Gesamtkostenquote der drei Strategien leicht.

Kommentar für den Juli 2023 – Sommerausgabe

Während sich die Wirtschafts- und Arbeitsmarktsituation in den USA bei sinkenden Inflationsraten (Kerninflation 4,8 %) weiterhin robust zeigte, trübte sich die Datenlage für Europa im Juli etwas ein. Auf die Kerninflation in Deutschland (aktuell 5,8 %) entfaltete die geldpolitische Straffung der EZB bisher noch nicht die gewünschte Wirkung. Grundsätzlich erscheint daher eine weitere Zinsanhebung möglich, ist jedoch aufgrund der aktuellen Wirtschaftsentwicklung in Europa keinesfalls sicher. In den USA hingegen könnte der Zinsgipfel kurzfristig bevorstehen. Vor diesem Hintergrund setzte sich der positive Trend an den US-Aktienmärkten im abgelaufenen Monat fort. Der MSCI Welt in Euro legte um 2,36 % zu, in US-Dollar waren es 3,29 %.

Die turnusmäßigen Sitzungen der Notenbanken standen ebenfalls im Fokus der Rentenmärkte. Erwartungsgemäß erhöhten FED und EZB den Leitzins um jeweils 0,25 % und verwiesen auf die Datenabhängigkeit zukünftiger Entscheidungen. Dies führte zu erhöhter Volatilität am Anleihemarkt. Dennoch legten europäische Anleihen leicht zu. Der breite iBoxx Overall verbuchte ein Plus von 0,18 % und liegt auf Jahressicht bei 2,37 %.

In diesem positiven Aktienmarktumfeld legten die vier vividam Strategien im Juli zwischen 0,88 % und 1,54 % zu. Weitere Daten sind oben in der Tabelle zu finden.

Neues aus dem Bereich „Nachhaltigkeit“

Am 4. Juli wurde in Frankfurt der FNG Marktbericht 2023 vorgestellt. Nachhaltige Geldanlagen sind in Deutschland weiter auf Wachstumskurs und das Marktvolumen steigt 2022 um 15 % auf 578 Milliarden Euro. Das Volumen der Publikumsfonds steigt um 29 % auf 317 Milliarden Euro an. Die gesamte Pressemitteilung finden Sie hier. Den Marktbericht selbst kann man hier herunterladen.

Des Weiteren gab es leider einen neuen globalen Temperaturrekord. Am 6. Juli wurde eine durchschnittliche Temperatur von 17,2 Grad erreicht.

Hier gibt es weitere Informationen https://www.visualcapitalist.com/charting-global-temperature-records/

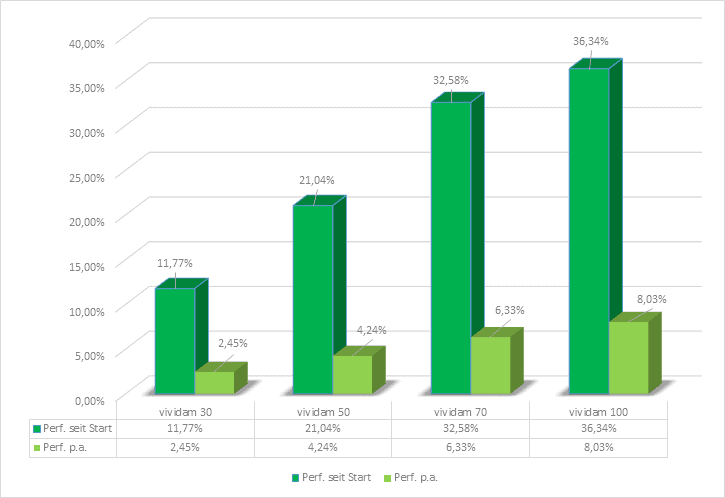

Kommentar für den Juni 2023 – Happy Birthday vividam 100

Die „jüngste“ Strategie vividam 100, der Klippenspringer, wird nun auch 4 Jahre alt. Seit Juli 2019 hat unsere risikoreichste Strategie alle Höhen und Tiefen durchlaufen. Über vier Jahre konnte die Strategie um 36,34 % (vor Kosten) bzw. 8,03 % p.a. zulegen. Weitere Daten sind oben in der Tabelle zu finden.

Aber nun zum „Markt“. Die erste Jahreshälfte ist schon wieder vorbei und der Sommer steht vor der Tür. Trotz Konjunktursorgen und gestiegener Zinsen haben sich die Aktienmärkte im Juni gut entwickelt. Der Weltaktienindex in Euro beendete den vergangenen Monat mit einem Plus von 3,63 %. Getrieben wurden die Kurse dabei erneut von den großen US-Technologiegiganten, die derzeit „dank“ Künstlicher Intelligenz (KI) ein „Eigenleben“ an der Börse führen. So liegt der Nasdaq 100 in US-Dollar dieses Jahr bereits mit knapp 39 % im Plus, wobei die Bewertungen aus unserer Sicht teils extrem überzogen sind. Das KGV (Kurs-Gewinn-Verhältnis) von Nvidia z.B. liegt bei 241! Das Plus in den letzten 6 Monaten bei mehr als 150 %. Dies verzerrt die eigentliche Entwicklung des Gesamtmarktes. Die sieben großen Titel im S&P 500 repräsentieren aktuell rund 27 % des Index. Die übrigen Titel entwickeln sich teils deutlich schlechter.

Auf der Zinsseite ist der Gipfel wohl noch nicht erreicht. Die Inflation kommt (zu) langsam nach unten und die Notenbanken werden trotz Rezessionsgefahren (inverse Zinsstruktur) die Zinsen noch etwas anheben (müssen). Daher verwundert es nicht, dass die Rentenmärkte dieses Jahr die anfänglichen Gewinne wieder abgegeben haben. Der deutsche Rex-Performanceindex liegt inzwischen sogar wieder mit -0,20 % im Minus. Die Börse schaut aber bereits auf fallende Zinsen in 2024.

Erstaunlich gelassen hat die Börse auf den „Putschversuch“ in Russland reagiert. Ob zu gelassen, wird man sehen. Weitere Informationen zur Konjunktur etc. finden Sie in den nächsten Tagen in unserem Marktkommentar hier auf unserer Internetseite.

In diesem positiven Umfeld legten die vier vividam Strategien im Juni zwischen 0,88 % und 2,29 % zu. Die oben erwähnte „KI“ Sondersituation erklärt auch zu großen Teilen, warum wir seit einigen Monate schlechter als die Benchmark sind. Wir haben keine Klumpenrisiken in den Portfolios und sind sehr breit diversifiziert. Seit Beginn von vividam vor mehr als vier Jahren sind wir aber voll „im Plan“, wie die durchschnittliche jährliche Performance in der nachfolgenden Grafik zeigt. An der Börse gibt es bei jeder Strategie Phasen von Über- und Unterperformance, das gehört dazu. Daher benötigen Strategien Zeit – mindestens 5, 7, eigentlich 10 Jahre sowie idealerweise einen Sparplan, der gerade in diesen „schwachen“ Phasen seine Stärken ausspielen kann.

Weitere Informationen zum Marktumfeld folgen hier, genau wie ein detaillierter Quartalsbericht mit Daten zu allen von uns eingesetzten Fonds.

Neues aus dem Bereich „Nachhaltigkeit“

In Vorbereitung auf die Klimakonferenz #COP28 im November in Dubai fanden in Bonn die Vorverhandlungen statt. Ein Thema ist die Sozialverträglichkeit des Klimaschutzes. Nur was in Bonn formuliert und vorbereitet wird, kann auf der großen Konferenz in Dubai verabschiedet werden. Vor allem geht es um die Tagesordnung. Hier eine kurze Audio-Zusammenfassung der zehntägigen Konferenz.

Außerdem fand am 22. und 23. Juni in Paris auf Initiative von Präsident Macron eine Konferenz zur Finanzierung der „Global Goals von 2030“ statt – SUMMIT FOR A NEW GLOBAL FINANCING PACT: TOWARDS MORE COMMITMENTS TO MEET THE 2030 AGENDA?

Wie wichtig die Finanzierung der 17 UN SDGs ist, zeigt der aktuelle Statusbericht (hier zu finden). Seit Verabschiedung der SDGs in 2015 ist die Hälfte der Zeit bis 2030 bereits vergangen – es ist also Halbzeit – und die Menschheit ist leider nicht auf einem Erfolgspfad, um die Ziele bis 2030 zu erreichen. Corona und der Ukraine-Krieg hinterlassen ihre Spuren.

Der Sonderbericht für 2023 erscheint in wenigen Tagen am 10. Juli. Für Interessierte geht es hier zur Internetseite der UN. Allgemeine Infos in Deutsch finden Sie auch hier. Die einzelnen Unterseiten enthalten unzählige Informationen.

Kommentar für den Mai 2023 – Die Schuldenbremse und „es gibt doch keine Zinssenkung in den USA“

Der Wonnemonat Mai ist vorbei und entgegen der Regel „Sell in May and go away …“ schloss er auf der positiven Seite ab (siehe auch Grafik im April). Der Weltaktienindex in Euro beendete den vergangenen Monat mit einem Plus von 2,52 %, europäische Anleihen waren mit 0,38 % ebenfalls im grünen Bereich. Allerdings verzerren die Zahlen bei den Aktienindizes und zeigen nicht die „wahre“ Entwicklung. Nur wenige Titel – zuletzt Nvidia – sorgen für den Anstieg. Der Hype um AI lies die Aktie des Halbleiterproduzenten in den Club der „1 Trillion stocks“ aufsteigen. Erst 7 Aktien schafften dies überhaupt zuvor. Andere Titel steigen kaum oder fallen. Somit fehlt die Marktbreite und ist ein eher negatives Zeichen. Folgende Grafik visualisiert dies sehr eindrucksvoll. 20 Aktien waren per letzte Woche für mehr als 90 % des Anstiegs des S&P 500 verantwortlich. Der gleichgewichtete S&P 500 liegt auf Jahressicht sogar im Minus.

Das erklärt auch, warum wir derzeit hinter der Benchmark zurückliegen. Die Strategien legten im Mai „nur“ zwischen 0,65 % und 0,81 % zu. Die Daten finden Sie oben in der Tabelle.

Eines der großen Themen im Mai war die drohende Zahlungsunfähigkeit der US-Regierung. Diese ist aber nun abgewendet. Nach dem Repräsentantenhaus billigte am späten Donnerstagabend (01.06.2023) auch der Senat in Washington einen Gesetzesentwurf, mit dem die staatlichen Schuldenobergrenze in den USA vorerst ausgesetzt wird. Ohne den Schritt wäre der US-Regierung am 5. Juni das Geld ausgegangen. Ein Zahlungsausfall der weltgrößten Volkswirtschaft hätte eine globale Finanzkrise und einen wirtschaftlichen Abschwung auslösen können. Die politische Hängepartie in Washington hatte daher auch an Börsen für Unruhe gesorgt. (Manager Magazin). Aber ist das was Neues? Nein, dieses „Phänomen“ gibt es immer wieder. Die Schuldenobergrenze in den USA wurde seit 1960 immer wieder – und zwar 78 Mal – nach oben angepasst und es gab auch Situationen wie in 2011, wo die Mitarbeiter von öffentlichen Behörden in den Zwangsurlaub geschickt wurden. Visual Capitalist hat dieses Thema sehr gut aufbereitet.

Neues aus dem Bereich „Nachhaltigkeit“

Eher von wenigen in der Öffentlichkeit beachtet, traf sich Ende Mai zum zweiten Mal das „Plastic Pollution Intergovernmental Negotiating Committee (INC)“ in Paris. Hier geht es zur entsprechenden Internetseite der UN. Dort wurde die (UNEA-Resolution 5/14: „End plastic pollution: towards an international legally binding instrument“) verabschiedet. Weitere Schritte werden nun folgen, um bis November 2023 ein endgültiges globales Abkommen zu erreichen. Hier finden Sie eine Zusammenfassung. Wie wichtig das Thema ist, beschreibt der letzte Absatz des Artikels.

„Nach Prognosen der Industriestaaten-Organisation OECD wird sich die Produktion von Kunststoffen von 2019 bis 2050 verdoppeln und bis 2060 verdreifachen. Nur ein Zehntel des Plastikmülls wird aktuell recycelt. Dieser Anteil wird sich nach Angaben der OECD zwar erhöhen, allerdings nur auf 17 Prozent bis 2060. Der weitaus größere Teil wird demnach auch in Zukunft verbrannt, deponiert oder landet unkontrolliert in der Umwelt. Schon heute enden pro Minute etwa vier Lastwagenladungen Plastikmüll in Flüssen, Seen und Meeren – das sind geschätzt jährlich bis zu 20 Millionen Tonnen.“

Ausblick: In Vorbereitung auf die Klimakonferenz #COP28 in einem halben Jahr in Dubai starten in Bonn die Vorverhandlungen. Ein Thema ist die Sozialverträglichkeit des Klimaschutzes. Nur was in Bonn formuliert und vorbereitet wird, kann auf der großen Konferenz in Dubai verabschiedet werden. Wir werden Sie dazu auf dem Laufenden halten.

Kommentar für den April 2023 – April, April, er macht was er will …

Eigentlich war der April ein eher ruhiger Monat. Die Bankenkrise in den USA trat (vorerst) in den Hintergrund, ist aber noch lange nicht vorbei – wie man gerade wieder an der First Republic Bank gesehen hat, die am 1. Mai von J.P. Morgan übernommen wurde.

Konjunktursorgen, Quartalsergebnisse und die nahende Schuldenobergrenze in den USA waren einige der bestimmenden Themen im April und sorgten für Bewegung in die eine oder andere Richtung. Erstaunlich robust waren einige der Unternehmensergebnisse vor allem der Tech-Giganten, die für einen großen Teil der Performance der Indizes im April verantwortlich waren. Diese sind in der Lage, die steigenden Kosten an die Kunden weiterzugeben.

Während globale Aktien in Euro sowie europäische Anleihen den Monat mit einem Plus von 0,14 % bzw. 0,15 % abschlossen, weisen unsere vier Strategien ein Minus zwischen -0,38 % und -1,13 % aus, wobei der letzte Tag des Monats, der noch einmal sehr freundlich war, sich nicht in allen Fondskursen per Monatsultimo widerspiegelt. Dass Nachhaltigkeit weiter nicht im Fokus der Anleger steht, sieht man an der Underperformance des entsprechenden Index im April von rund 0,25%.

Was hat sich im April an den Portfolien getan? Wie schon angekündigt wurde am 6. April der Jupiter Ecology Diversified liquidiert. Dieser Fonds war in drei Strategien – vividam 30, 50 und 70 enthalten. Wir haben den Fonds inzwischen gegen den Triodos Impact Mixed Fund – Neutral R ersetzt. Gleichzeitig wurde der Sparplan angelegt und ein Rebalancing durchgeführt.

Wir haben mit einer alten Redewendung begonnen und werden mit einer Börsenweisheit enden: Sell in May and go away – wobei das nur der erste Teil ist. Der zweite wird gerne vergessen – but remember do come back in September. Macht das Sinn? Nachfolgende Grafik von Allianz Global Investors zeigt die Wertentwicklung des Dax für die einzelnen Monate seit 1965. Man kann der Weisheit etwas abgewinnen, aber es gibt immer Ausnahmen. Außerdem sind wir langfristige Investoren und reagieren nicht auf kurzfristige Trends. In schwachen Phasen lassen wir den Sparplan seinen Job machen und kaufen günstig nach.

Neues aus dem Bereich „Nachhaltigkeit“

Am 22. April war der Earth Day. Das diesjährige Motto hieß „Invest In Our Planet“ – das tun wir mit vividam. Einiger unserer Fonds investieren in ökologische Themen, andere gehen aber darüber hinaus und orientieren uns an den 17 UN SDGs.

Und einige Tage zuvor trafen sich die G7-Staaten auf der IWF Frühjahrstagung in New York. Hier ging es u.a. auch um Lieferketten, aber auch um die Klimafinanzierung. Die deutsche Entwicklungsministerin Svenja Schulze (SPD) hatte die Reform zusammen mit der amerikanischen Finanzministerin Janet Yellen angestoßen. Ziel ist, dass der IWF die Entwicklungsländer besser bei Investitionen in den Klimaschutz unterstützt. Bisher ist ihre Hauptaufgabe, armen Ländern Geld zu günstigen Konditionen zu leihen, um deren Wirtschaft zu stärken und Armut zu reduzieren. Ein erster wichtiger Schritt, auf den weitere folgen müssen ….

Kommentar für den März 2023 – Silicon Valley Bank (SVB) und Credit Suisse sorgten für Volatilität. Gibt es ein Lehman 2.0?

Everything Everywhere All at Once – Dieser Titel kommt Ihnen bekannt vor? Auf Deutsch „Alles überall gleichzeitig“ – es ist der Titel der Oskar-gekrönten Science-Fiction-Komödie, die am 12. März sieben Oscars erhielt. „Parallel“ spielte sich eine reale, nicht lustige Tragödie namens SVB bzw. Silicon Valley Bank ab …. Auf die First Republic und Signature Bank gehen wir hier nicht weiter ein. Dies war aber nur der 1. Akt, denn im großen Finale folgte die „Notübernahme“ der Schweizer Großbank Credit Suisse durch den Konkurrenten UBS am darauffolgenden Wochenende. Erinnerungen an die Lehman Pleite in 2008 wurden wach mit deutlichen Verwerfungen an den Finanzmärkten – Lehman 2.0? Mehr können Sie in unserem Marktkommentar für das 1. Quartal lesen, der ab Dienstag hier verfügbar ist.

Dennoch legte der MSCI Welt in Euro leicht um 0,63 % zu – in US-Dollar waren es sogar 2,83 %. „High Tech Aktien“ waren die hauptsächlichen Treiber. Der Dax und europäische Aktien im Allgemeinen schlagen sich seit einiger Zeit besser als US-amerikanische Titel und legte um 1,72 % zu. Das Jahresplus liegt bei beachtlichen 12,25 %. „Sichere“ Anleihen, vor allem kurzlaufende Staatspapiere, legten auf Grund der Unsicherheit und der Hoffnung auf ein Ende der Zinserhöhung deutlich zu – der breite europäische iBoxx Overall in EUR stieg um 1,99 %. Der deutsche Rex legte um 1,83 % zu.

Von diesen Entwicklungen wurden unsere vier nachhaltigen Strategien belastet, obwohl wir so gut wie kein Engagement in Bankaktien hatten und haben. Die Wertentwicklung zum Monatsultimo lag zwischen 0,19 % und -0,88 %, war aber zwischenzeitlich noch deutlicher im negativen Bereich. Auf Jahressicht liegen aber alle Strategien weiter im Plus.

Neues aus dem Bereich „Nachhaltigkeit“

Im März gab es zwei wichtige Ereignisse. Zum einen der Wassertag am 22. März und die Wasserkonferenz in New York und die Vorstellung des „AR 6 Synthesis Report“ des IPCC.

Die deutsche Umweltministerin Steffi Lemke wertete das UN-Treffen als „Meilenstein“. Die erste Weltwasserkonferenz der Vereinten Nationen seit fast 50 Jahren bringt nach ihrer Einschätzung große Fortschritte beim Schutz der weltweiten Wasservorräte. Ausdrücklich lobte die Grünen-Politikerin die in New York beschlossene globale Aktionsagenda für Wasser. Darin hätten Mitgliedsstaaten und andere Akteure Hunderte ehrgeizige Selbstverpflichtungen abgegeben. Dies sei ein Meilenstein und das Fundament für eine Trendwende in der globalen Wasserpolitik. Ein Bericht bzw. Fazit von „Viva con Agua“ kann man hier lesen.

Der Synthesereport „Climate Change 2023“ des Sechsten Sachstandsberichts (AR 6) der IPCC wurde am 20. März 2023 auf einer Pressekonferenz im schweizerischen Interlaken vorgestellt – der Titel „Urgent climate action can secure a liveable future for all“. Alle Ergebnisse findet man hier auf der Webseite. Eine „Grafik“ haben wir als Beispiel beigefügt. Eine Zusammenfassung der Berichte findet man auch hier.

Kommentar für den Februar 2023 – Und wieder die Zinsen

Nach einem starken Jahresauftakt folgte etwas Ernüchterung im Februar. So kam es vor allen an den Anleihemärkten zu einer erneuten Neueinschätzung der Lage: Die Renditen in den USA und in der Eurozone sind wieder spürbar gestiegen. Verantwortlich dafür waren die Arbeitsmarkt- und Inflationsdaten in den USA und Europa. Es wurde deutlich, dass die Inflation immer noch zu hoch ist und der Inflationsrückgang langsamer erfolgen könnte als noch vor Kurzem erhofft. Die Notenbanken in den USA und Europa werden daher die Zinsen weiter erhöhen und der Markt geht nun nicht mehr unbedingt von Zinssenkungen in der zweiten Jahreshälfte 2023 aus. In Anbetracht der niedrigen Arbeitslosigkeit in den USA, des hohen Lohnwachstums und der post-Covid-Nachfrage aus China ist die Entwicklung nicht überraschend. Auch der Krieg in der Ukraine, der sich am 24. Februar schon zum ersten Mal jährte, sorgt weiter für Unsicherheit an den Finanzmärkten. Damit bleibt das Umfeld weiter von Inflation, Rezessionsangst und Geopolitik geprägt und Geduld ist weiter gefordert.

In der Folge ging der MSCI Welt in Euro leicht um -0,05 % zurück – in US-Dollar waren es immerhin -2,53 %. Der Dax und europäische Aktien im Allgemeinen schlagen sich seit einiger Zeit besser als US-amerikanische Titel und legte um 1,57 % zu. Das Jahresplus liegt bei beachtlichen 10,35 %. Einen deutlich größeren Einfluss hat die „hartnäckige“ Inflation auf Anleihen – diese fielen gemessen am breiten europäischen iBoxx Overall in EUR um -2,09 %. Somit ist das Plus von Januar aufgezehrt – zurück auf Los! Der deutsche Rex liegt sogar mit -1,26 % im Minus.

Von diesen Entwicklungen wurden auch unsere vier nachhaltigen Strategien belastet. Je „konservativer“, desto schlechter die Wertentwicklung, die zwischen -0,94 % und -0,58 % lag. Auf Jahressicht liegen aber alle Strategien weiter im Plus.

Neues aus dem Bereich „Nachhaltigkeit“

Im Februar hat die EU den „The Green Deal Industrial Plan“ (GDIP) verabschiedet. „Der „grüne Industrieplan“ (Green Deal Industrial Plan) soll insbesondere die Netto-Null-Industrie (also die CO2-neutrale Industrie) stärken und den raschen Übergang zur Klimaneutralität unterstützen. Der Plan baut auf früheren Initiativen auf und stärkt den EU-Binnenmarkt, wobei er die laufenden Programme des Europäischen Green Deal und von REPowerEU ergänzt. Er stützt sich auf vier Säulen: ein günstiges Regelungsumfeld für die Netto-Null-Industrie, ein schnellerer Zugang zu Finanzmitteln, die richtigen Kompetenzen für Arbeitskräfte und ein offener Handel für widerstandsfähige Lieferketten.“ Der GDIP ist eine Art Antwort auf den IRA „Inflation Reduction Act“ der USA. Über diesen hatten wir schon berichtet. Durch beide Initiativen werden rund 640 Mrd. US-Dollar in die zu unterstützenden Bereiche „gepumpt“.

Wenn Sie sich mit nachhaltiger Geldanlage etwas intensiver auseinander gesetzt haben, haben Sie sicher in den letzten Monaten einige negative Berichte gelesen. Fonds – vor allem ETFs – wurden z.B. von Artikel 9 auf Artikel 8 umklassifiziert. Einige sprechen von herunterstufen, wobei das nicht ganz korrekt ist. Die Klassifizierung (nach SFDR) ist und war nie ein Rating oder Label wie viele glauben. Es geht um Transparenz. Und hier gab es eine Verschärfung durch den Gesetzgeber zum 1. Januar 2023. Aber genug der Regulierung. Wir denken, dass wir mit unseren aktiven Fonds nicht Gefahr laufen, des Greenwashings bezichtigt zu werden. Bei Fragen stehen wir gerne zur Verfügung.

Ausblick: Am 22. März ist Weltwassertag. Hier geht es um das Ziel 6 (SDG 6) „Sauberes Wasser und Sanitärversorgung“. Auf der Weltwasserkonferenz vom 22. bis 24. März in New York geht es ausschließlich rund um das Thema Wasser. In das Ziel 6 der UN investieren wir übrigens u.a. mit einem spezialisierten Wasserfonds.

Kommentar für den Januar 2023 – Auftakt nach Maß

Was ein Start ins Jahr 2023! Nach dem schlechten Dezember und Gesamtjahr 2022 erholten sich die Finanzmärkte recht dynamisch. Der MSCI Welt in US-Dollar legte um 7 % zu – nach Abzug der Währungsverluste des US-Dollars sind es immer noch 5,27 %. Der Dax konnte sogar um 8,65 % zulegen. Von diesen Entwicklungen konnten auch unsere vier nachhaltigen Strategien profitieren, die zwischen 3,16 % und 5,05 % zulegen konnten.

Getrieben wurden die Märkte von einer nachlassenden Inflation u.a. auf Grund fallender Energiepreise und einer nicht mehr ganz so restriktiven Notenbankpolitik. Auch wenn die US-Notenbank FED und EZB die Zinsen noch weiter anheben, so scheint aber ein Ende in naher Ferne. Auch scheint die Gefahr einer tiefen Rezession in Europa und den USA geringer geworden zu sein. Hoffen wir, dass die „Märkte“ recht haben ….

Wir haben Anfang Januar wie angekündigt das reguläre Rebalancing durchgeführt und je nach Strategie einen bzw. zwei Fonds neu aufgenommen und einen verkauft. Beim Verkauf handelt es sich um den ÖkoWorld Classic, bei den Käufen um den Finreon Carbon Focus und den Kinder Perspektivenfonds, der von den SOS Kinderdörfern initiiert wurde. Hier waren wir bei der Suche nach dem Manager (Beauty Contest) beteiligt. Mit dem Fonds stärken wir das „S“, also das Soziale aus ESG. Weitere Infos zum Fonds kann man in diesem Podcast mit Kevin Helm erfahren.

Neues aus dem Bereich „Nachhaltigkeit“

In der letzten Zeit liest man sehr kritische Kommentare zum Thema „CO2-Kompensation“. Hier sei z.B. auf einen Artikel in der ZEIT hingewiesen. Unternehmen kaufen oft bei Organisationen (wie z.B. Zerra) Zertifikate, um ihren eigenen CO2 Ausstoß zu neutralisieren. Das muss man sicher kritisch hinterfragen, denn an erster Stelle muss die Vermeidung stehen. Erst danach kann man über einen Kauf von Zertifikaten nachdenken – dann aber solche, die tatsächlich wirken. Auf die Kritik geht auch Utopia in einem zusammenfassenden Artikel ein.

Außerdem trafen sich im schweizerischen Davos wieder die „Elite“ der Welt, wobei der Glanz seit Corona etwas verblasst ist. „Zusammenarbeit in einer fragmentierten Welt„, lautet das Motto des Weltwirtschaftsforums 2023. Neben Geopolitik und Inflation ging es vor allem darum, wie sich Energie- und Ernährungskrise mit dem Klimaschutz vereinbaren lassen. Eine Zusammenfassung kann man z.B. hier in der NZZ lesen. Hörenswert ist auch ein „Panel“, bei dem es um die Energiebranche geht. Mit auf dem Panel war Al Gore, der ehemalige US Vizepräsident und Gründer der NGO Climate Reality, der unser Co-Founder Frank Huttel seit Juni 2018 angehört. Den Mitschnitt können Sie u.a. hier sehen. Er kritisiert dort, wie es sein kann, dass ein Ölkonzern-Chef der nächste Leiter der COP 28 in Dubai sein kann ….

Und zu Lützerath braucht man hier nichts mehr schreiben …. Es ist an der Zeit, die Energiepolitik in Deutschland zukunftssicher aufzustellen – trotz oder wegen des Kriegs in der Ukraine.

Kommentar für den Dezember 2022 – Annus horribilis!

Zu allererst wünschen wir Ihnen und Ihren Familien ein frohes, gesundes und hoffentlich friedvolles neues Jahr. Diese Floskel hat seit dem 24. Februar 2022 eine ganz besondere Bedeutung bekommen. Mehr als 10 Monate dauert nun schon der Angriffskrieg Russlands bzw. Putins in der Ukraine und ein Ende ist derzeit nicht absehbar. Wobei die wenigsten gedacht hätten, dass dieser Krieg überhaupt so lange dauert. Der Mut des ukrainischen Volkes ist bemerkenswert. Zurecht wurde es – stellvertretend durch seinen Präsidenten Volodymyr Zelensky – vom Time Magazine zur „Person of the Year“ gewählt.

Das Jahr 2022 ist nun Geschichte und die wenigsten werden ihm nachtrauern. Es war ein „Annus horribilis“ für die Aktien- und Rentenmärkte. Dies gilt vor allem für die „sicheren“ Rentenmärkte. Zweistellige Verluste bei Staatsanleihen & Co. sind sehr rar. US-Staatsanleihen haben in US-Dollar -16,5 % verloren, der europäische iBoxx Overall sogar -17,23 %. Bei Aktien hingegen sind Verluste von mehr als -20 % nicht so ungewöhnlich und Anleger, die seit der Lehman Krise 2008 an den Märkten aktiv sind, haben sich daran „gewöhnt“, auch wenn es immer wieder schmerzt. Aber auch andere Assetklassen, u.a. Bitcoin mit rund -65 %, weisen teils zweistellige Verluste auf. Nur wenige Assets bzw. Teilsegmente wie Energie sind in 2022 im Plus.

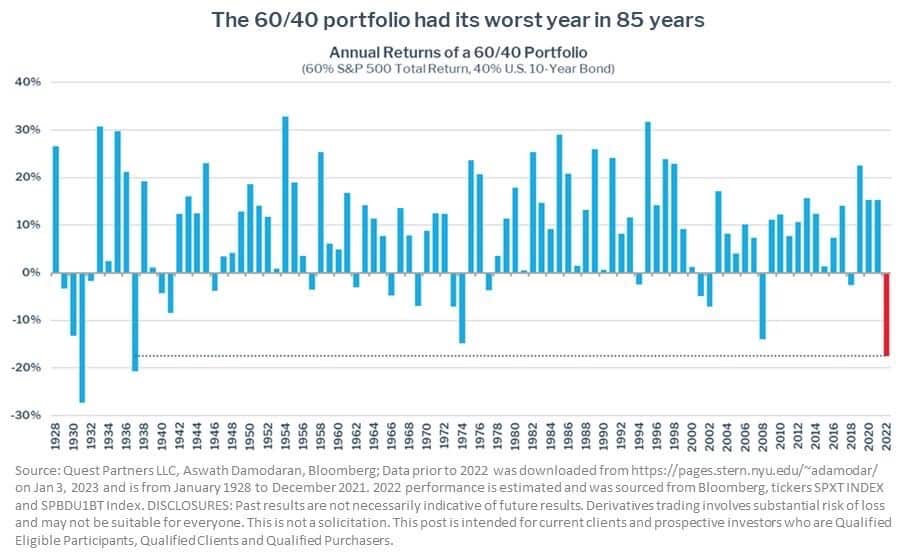

Noch rarer sind jedoch Jahre, in denen Aktien UND Anleihen (in den USA) im Minus sind. Das gab es lediglich 1931, 1941, 1969, 2018 und 2022. Aber nur in 2022 waren beide Segmente zweistellig im Minus. Das in den USA so beliebte 60/40 Portfolio (60 % Aktien / 40 % Renten) hat in diesem Jahr mit -17,50 % den zweitgrößten jemals aufgetretenen Verlust verbucht. Nur 1931 war der Verlust größer, wobei Aktien damals um -43,8 % einbrachen.

Und der Dezember „passt“ mit einem deutlichen Minus zu diesem außergewöhnlichen Jahr. Die vier vividam Strategien haben den letzten Monat des Jahres mit einem Minus zwischen -3,23 % und -4,95 % abgeschlossen. Die Furcht vor einer globalen Rezession, weiter steigenden Zinsen, Energiekrise, Inflation etc. ließen die Kurse zum Jahresende fallen. Die „Santa Rally“ fiel ins Wasser! Aktien gemessen am MSCI Welt in Euro sind im Dezember um -7,62 % gefallen. „Nachhaltige“ Aktien repräsentiert durch den MSCI Welt SRI in Euro sogar um -8,13 %. Einst „sichere“ Anleihen gemessen am iBoxx EUR Overall fielen im Dezember um -3,64 %. Das Jahresminus liegt bei den erwähnten -17,23 %!

COP 15 in Montreal:

Vom 7. bis 19. Dezember fand die Weltnaturkonferenz COP 15 in Montreal statt. Der Verlust der Biodiversität ist wie der Klimawandel ein ernstes Thema. Das zeigt u.a. der aktuelle WWF Living Planet Report 2022. Eine Zusammenfassung kann man hier lesen. Optimisten sprechen von einem Durchbruch ähnlich wie beim Pariser Klimaabkommen in 2015. Das dort verhandelte „Global Biodiversity Framework“ soll mindestens 30 Prozent der weltweiten Land- und Meeresfläche bis 2030 unter effektiven Schutz zu stellen. Bis 2030 soll der Verlust der biologischen Vielfalt gestoppt und der Trend umgekehrt werden. Um das zu erreichen, hat die Staatengemeinschaft vier langfristige Ziele bis 2050 und 23 mittelfristige Ziele bis 2030 beschlossen. Hoffen wir, dass die Beschlüsse umgesetzt und finanziert werden. Wir versuchen, dies mit Investments positiv zu unterstützen.

EU-Klimaschutzpaket: Fit For 55

Darüber hinaus haben die Energieminister, das Parlament und die Kommission der EU wichtige Beschlüsse für den Klimaschutz gefasst: Rund drei Viertel aller europäischen CO2-Emissionen werden künftig in den Emissionshandel einbezogen – ab 2027 auch die aus Wärme und Verkehr. Der Ausbau von Solar- und Windenergie soll EU-weit massiv beschleunigt werden. Alles weitere können Sie hier lesen.

Auch wenn „Nachhaltigkeit“ im Jahr 2022 nicht die höchste Priorität hatte und die Wertentwicklung unterdurchschnittlich war, machen die beiden Entscheidungen Mut und sollten unseren Anlagestrategien helfen.

Wie geht es weiter in 2023 bei vividam?

Wir führen nun das planmäßige Rebalancing durch und tauschen mind. einen Fonds aus. Wir ersetzen den ÖkoWorld Classic Fonds gegen den Finreon Carbon Focus A Fonds. Des Weiteren nehmen wir den „neuen“ SOS-Kinderdörfer Perspektivenfonds auf. Damit stärken wir den Bereich „S“, also Soziales in unserer Strategie.

Weitere Details folgen im Quartalsbericht.

Kommentar für den November 2022 – Happy Birthday!

Nun ist es endlich so weit – vividam wird 4 Jahre alt! Am 1.12.2018 sind wir gestartet. Die aktuelle Pressemitteilung finden Sie hier.

Die vier vividam Strategien haben den November mit einem Plus zwischen 2,05 % und 3,01 % abgeschlossen. Die Performance wäre noch besser, wenn einige Fondskurse den „starken“ 30.11. an den Börsen noch in der Bewertung berücksichtigt hätten (und nicht am Folgetag). So wäre die tatsächliche Performance zwischen 0,47 % und 0,63 % besser – was ein Tag ausmacht! Außerdem ist ein Fonds gerade in einer „Fusion“ und wird noch mit dem Kurs vom 24.11. bewertet. Somit ist der November erneut ein sehr guter Monat für uns gewesen.

Aktien gemessen am MSCI Welt in Euro sind um 2,66 % gestiegen. „Nachhaltige“ Aktien gemessen am MSCI Welt SRI in Euro um 3,52 %. Einst „sichere“ Anleihen gemessen am iBoxx EUR Overall erholten sich im November weiter und legten um 2,42 % zu. Das Jahresminus liegt aber immer noch bei außergewöhnlichen -14,10 %!

Die Wertentwicklung seit Beginn und annualisiert zeigt nachfolgende Grafik. Trotz bewegter Zeiten sind wir „ziemlich im Plan“.

Getrieben wurde die Erholung bei den Aktien weiterhin von der Hoffnung einer nachlassenden Inflation und damit einer entsprechenden Reaktion der Notenbanken, allen voran der US Federal Reserve. Auch wenn die Zinsen noch weiter angehoben werden, so doch vielleicht weniger und langsamer als noch vor einigen Wochen befürchtet. Das ist gut für Aktien und Anleihen, kurzfristig auch für den Euro, der sich deutlich gegenüber dem US-Dollar erholte.

Gleichzeitig ging am 21. November die COP 27 in Ägypten zu Ende. Hier geht es zu einer kurze Zusammenfassung der Ergebnisse. Leider wurde kein Ausstieg aus Öl und Gas beschlossen – eine Folge des Ukraine Krieges. Wobei wir nicht so skeptisch sind, da hinter den Kulissen große Projekte angeschoben werden, um Erneuerbare Energien weiter auszubauen. Das ist ein Lichtblick.

Aber nach der COP ist vor der COP – in wenigen Tagen beginnt am 7. Dezember die COP 15 in Montreal. Hier geht es aber nicht um das Klima, sondern die Biodiversität. Infos gibt es hier. Der Verlust der Biodiversität ist wie der Klimawandel ein ernstes Thema. Das zeigt u.a. der aktuelle WWF Living Planet Report 2022. Hoffen wir, dass es in Montreal besser als in Kairo läuft.

Weitere Informationen folgen …

Kommentar für den Oktober 2022

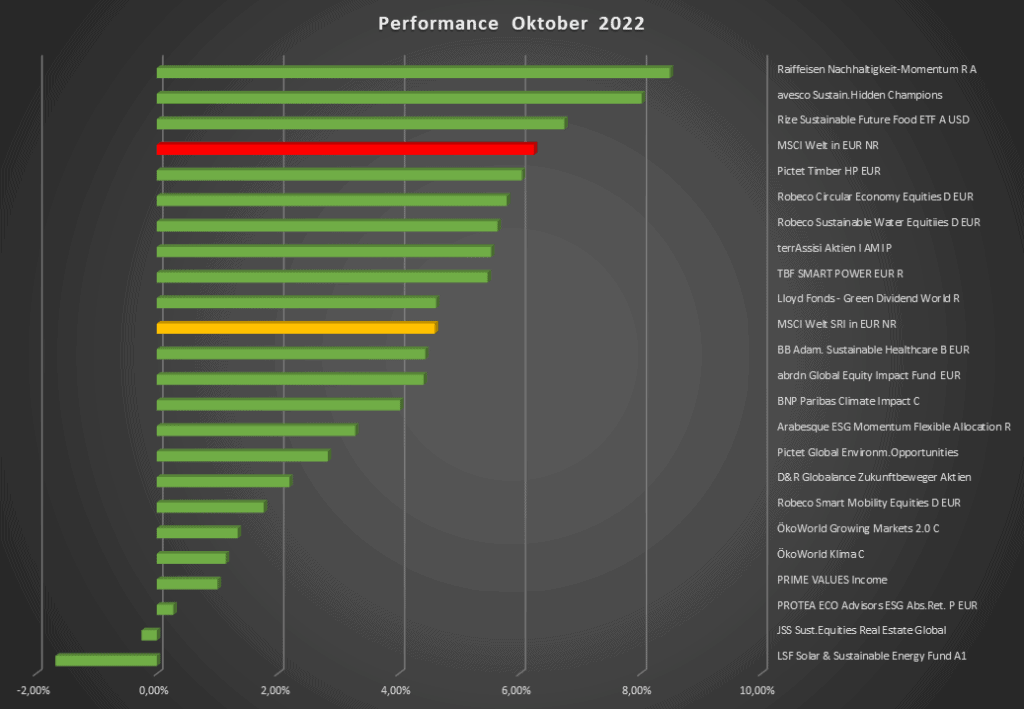

Die vier vividam Strategien haben den Oktober nach einem schwachen Vormonat mit einem Plus zwischen 1,08 % und 3,65 % abgeschlossen. Aktien gemessen am MSCI Welt in Euro sind um 6,24 % gestiegen. „Nachhaltige“ Aktien gemessen am MSCI Welt SRI in Euro aber „nur“ um 4,60 %. Hier zeigt sich unverändert, dass Nachhaltigkeit im aktuellen Umfeld eine nachgeordnete Rolle spielt. Solche Phasen gab es aber schon des Öfteren. Einst „sichere“ Anleihen gemessen am iBoxx EUR Overall erholten sich im Oktober leicht um 0,15 %. Das Jahresminus liegt aber immer noch bei außergewöhnlichen -16,12 %!

Getrieben wurde die Erholung der Aktien von der Hoffnung einer nachlassenden Inflation und damit einer entsprechenden Reaktion der Notenbanken, allen voran der US Federal Reserve. Für Unsicherheit sorgt aber weiterhin die Politik in China, nachdem sich Xi Jinping zum dritten Mal hat wählen lassen und seine Macht zementiert. Ausländische Investoren ziehen daher immer häufiger Gelder aus China ab. In der Folge fiel z.B. der Hang Seng Index auf den tiefsten Stand seit März 2009. Die Anleihemärkte stabilisierten sich trotz oder wegen einer „Jumbo“ Zinserhöhung der EZB von 0,75 % etwas im Oktober und die Renditen verharren auf hohen Niveaus -aber immer noch deutlich unter der Inflationsrate, die im Euroraum mit 10,7 % erstmals zweistellig war.

Nachfolgende Abbildung zeigt die Wertentwicklung der von uns in der Strategie vividam 100 eingesetzten Fonds im Oktober.

In wenigen Tagen am 6. November beginnt die COP 27 in Kairo. Infos gibt es hier. Im Vorfeld gab es wieder einige alarmierende Berichte zur Klimaerwärmung und ihren Folgen. In einem Artikel vom Spiegel wird auf den Klimarat verwiesen, der feststellt, dass das Ziel von 1,5 Grad derzeit außer Reichweite ist. Daher müssen die Länder in Kairo ihre Anstrengungen verstärken und die Klimaziele anheben. Vielleicht gibt in Brasilien nach der Wahl von Lula Anlass zur Hoffnung.

Kommentar für den September 2022

Die vier vividam Strategien haben den September mit einem deutlichen Minus zwischen -5,15 % und -8,11 % abgeschlossen. Somit hat der September seinem Ruf als schlechter Monat an den Finanzmärkten alle Ehre gemacht. Aktien gemessen am MSCI Welt in US-Dollar sind um -10,08 % gefallen, einst „sichere“ Anleihen gemessen am iBoxx EUR Overall um -3,75 %. Das Jahresminus liegt hier inzwischen bei außergewöhnlichen -16,25%!

Willkommen in einer neuen Realität von anhaltend hohen Inflationsraten, weiter steigenden Zinsen und notwendigen Gewinnrevisionen bei Unternehmen. Dieses Umfeld kann noch eine ganze Zeit vorherrschen und benötigt nun Durchhaltevermögen und Mut – wie Odysseus, der den Sirenen widerstehen musste und sich an den Mast seines Schiffes binden lies.

Weitere Infos zu den vier Strategien finden Sie uns unserem Quartalsbericht. Ein allgemeiner Rückblick auf die Märkte können Sie in unserem Marktkommentar „Der Doppel-Wumms“ lesen. Diesen finden Sie hier.

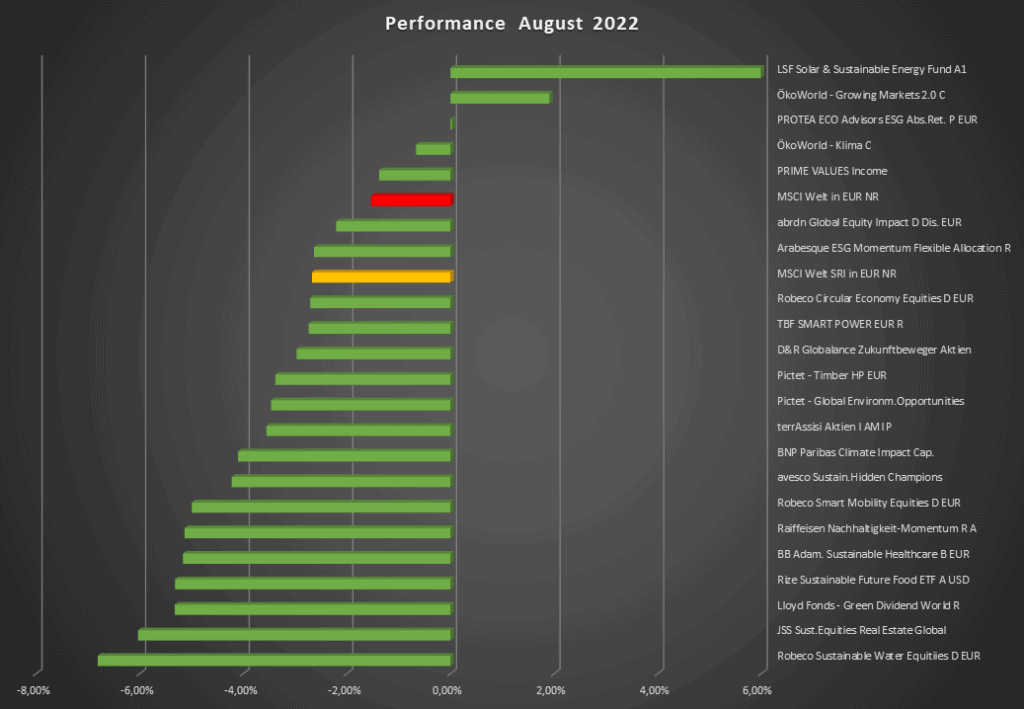

Kommentar für den August 2022

Die vier vividam Strategien haben den August mit einem Minus zwischen -2,00 % und -3,01 % abgeschlossen. Somit ist die Sommererholung an den Kapitalmärkten unter Umständen schon wieder beendet. Der Grund für das Minus war hauptsächlich die Aussage des US-Notenbankchefs Jerome Powell in der „Jackson Hole Rede“ am 26. August, dass man an weiteren Zinserhöhungen festhalte, um die Inflation zu bekämpfen. In der Folge fiel der US-amerikanische Dow Jones Index um über 1.000 Punkte und zwei Billionen US-Dollar wurden innerhalb der acht Minuten Redezeit „ausradiert“. Im Schlepptau wurden auch die globalen Märkte mit nach unten gezogen. Am Monatsende steht ein Minus für globale Aktien (MSCI Welt in US-Dollar) von -3,68 %. „Dank“ des festen US-Dollars beträgt das Minus nur -1,53 %. Die „nachhaltige“ Variante – der MSCI Welt SRI – verlor -2,67 % in Euro. Somit setzt sich die Schwäche nachhaltiger Aktien in diesem Jahr fort und hinken dem konventionellen Index um 3,9 % hinterher. Das zeigt sich auch an der Wertentwicklung der von uns eingesetzten Aktienfonds.

Aber auch „sichere“ Anleihen gaben deutlich nach. So verloren europäische Anleihen gemessen am iBoxx Overall im August beachtliche -4,82 %. Der Jahresverlust liegt nun wieder bei -12,99 %.

Gleichzeitig sorgt die Energiekrise in Europa mit „explodierenden“ Preisen bei Gas und Strom an den Energie-Börsen für Unruhe und treibt Politikern und Marktteilnehmern Sorgenfalten auf die Stirn. Darüber hinaus sorgen sich immer mehr Investoren um die Wirtschaft und den Immobiliensektor in China. Somit belasten derzeit viele Faktoren die Wirtschaft wie seit Jahrzehnten nicht mehr und eine globale Rezession ist wohl unausweichlich.

Neben den ganzen negativen Nachrichten zum Krieg in der Ukraine, Hitzerekorden, Trockenheit, Waldbränden in Deutschland und Europa, Wasserknappheit etc. gab es zumindest eine gute Nachricht aus den USA – der Inflation Reduction Act (IRA). Der US-Senat hat ein Investitionsprogramm von 430 Milliarden Dollar beschlossen. Man erwartet, dass die Ausgaben für Klimaschutz und Soziales mittelfristig sogar die hohe Preissteigerung in den USA senken könnten. Obwohl das Paket in den monatelangen Verhandlungen erheblich geschrumpft wurde, umfasst es rund viermal so viel Geld, wie Bidens Amtsvorgänger Barack Obama 2009 in die Hand genommen hatte, um erneuerbare Energien und andere Klimaschutztechnologien zu fördern. Präsident Biden pries den eigenen Erfolg denn auch als „historisch“, Lob kam auch vom ehemaligen US-Vizepräsidenten und Klimaaktivisten Al Gore. Hintergrundinformationen gibt es zum Beispiel dazu hier.

Ausblick:

In wenigen Tagen feiern die 17 UN SDGs (Sustainable Development Goals) ihren 7. Geburtstag. Am 25. September 2015 wurden auf dem Weltgipfel für nachhaltige Entwicklung 2015 am Hauptsitz der Vereinten Nationen in New York die 17 „Ziele für nachhaltige Entwicklung“ von der Generalversammlung der Vereinten Nationen entsprechend verabschiedet. Der offizielle deutsche Titel lautet Transformation unserer Welt: Die Agenda 2030 für nachhaltige Entwicklung (kurz: Agenda 2030). Somit bleiben nur noch 8 Jahre, um diese Ziele zu erreichen.

Den aktuellen globalen Stand können Sie hier finden. Die Daten für Deutschland finden Sie hier.

Fazit: Der Herbst könnte heiß werden ….. und hoffentlich der Winter nicht zu kalt. Künftig werden viele Menschen auf die Füllstände der Gasspeicher werfen – wir auch.

Kommentar für den Juli 2022 – verkürzte Sommerausgabe

Auf Grund der Ferienzeit erhalten Sie heute einen verkürzten Monatskommentar, dieser fällt aber deutlich positiver aus als der des Vormonats. Wer sich noch einmal mit unserer Markteinschätzung und –beurteilung befassen möchte, kann dies hier im Marktkommentar für das 2. Quartal nachlesen.

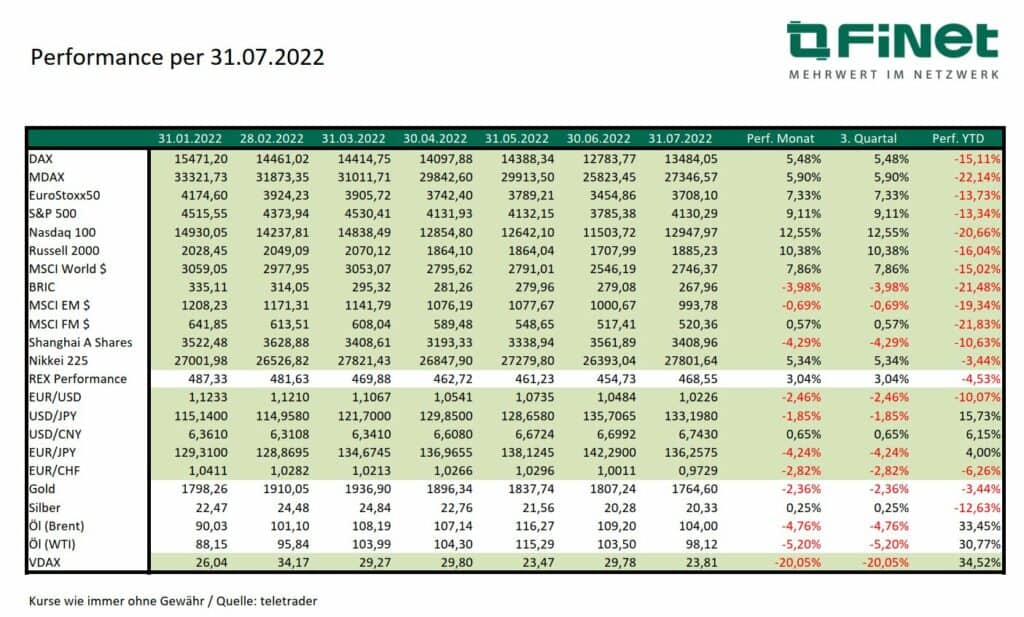

Nach den ersten sechs Monaten konnten sich die Finanzmärkte wieder deutlich erholen und die Verluste des Vormonats wieder mehr als wettmachen – die einzelnen Daten sind in der nachfolgenden Tabelle zu finden. Und das trotz Zinserhöhungen durch die EZB und die FED.

So hat die EZB sogar für viele überraschend den Negativzins beendet und die US-amerikanische Notenbank FED immerhin den Zins um deutliche 0,75 % angehoben. Darüber hinaus ist die Energiekrise in Deutschland und Europa weit davon entfernt, gelöst zu werden, ganz im Gegenteil. Russland liefert nach den Wartungsarbeiten an Nord Stream 1 nur noch 20 % des Gases nach Deutschland. Ein komplettes Abdrehen des Gashahnes ist nicht ausgeschlossen. Russlands Präsident Putin spielt somit weiterhin mit dem Westen und Deutschland. Gleichzeitig wird über die Atomkraft bzw. die Verlängerung der Laufzeiten der drei Reaktoren in Deutschland diskutiert. Für uns unvorstellbar, aber inzwischen sehr wahrscheinlich.

die EZB sogar für viele überraschend den Negativzins beendet und die US-amerikanische Notenbank FED immerhin den Zins um deutliche 0,75 % angehoben. Darüber hinaus ist die Energiekrise in Deutschland und Europa weit davon entfernt, gelöst zu werden, ganz im Gegenteil. Russland liefert nach den Wartungsarbeiten an Nord Stream 1 nur noch 20 % des Gases nach Deutschland. Ein komplettes Abdrehen des Gashahnes ist nicht ausgeschlossen. Russlands Präsident Putin spielt somit weiterhin mit dem Westen und Deutschland. Gleichzeitig wird über die Atomkraft bzw. die Verlängerung der Laufzeiten der drei Reaktoren in Deutschland diskutiert. Für uns unvorstellbar, aber inzwischen sehr wahrscheinlich.

Für uns bleibt es aber dabei: wir investieren nicht in Kernenergie. Obwohl am 6. Juli in der Abstimmung im Europaparlament beschlossen wurde, das Erdgas und Atomenergie gem. der Taxonomie nachhaltig ist. Ein Desaster für die Glaubwürdigkeit der Taxonomie. Wir hatten davon im Vormonat bereits berichtet.

Alle vier Strategien konnten von der Erholung der Aktien- und Rentenmärkte profitieren und die Verluste aus dem Juni mehr als kompensieren. vividam 30 und vividam 50 können sogar den besten Monat seit Beginn von vividam im Dezember 2018 verbuchen. Insgesamt liegt die Performance zwischen 5,78 % und 9,17 % und der Jahresverlust konnte deutlich reduziert werden. Alle weiteren Performancedaten zu den vier vividam Strategien finden Sie in der Tabelle oben.

Schaut man sich die Wertentwicklung seit Beginn von vividam in der nachfolgenden Abbildung an, so liegen wir trotz Corona-Crash und Ukraine-Krieg voll im „Soll“. Volatilität gehört nun einmal zum Investieren dazu.

Neben den geopolitischen Risiken sind die Folgen der Klimakrise bzw. Klimawandels immer öfters und deutlich spürbar – und hängen mit der Energiekrise zusammen. Europa erlebt wieder einmal eine Hitzeperiode und die Anzahl der Waldbrände steigt. Selbst in unserer Gemeinde Cölbe (Ortsteil Schönstadt) ist kürzlich ein großes Waldstück abgebrannt. Dazu aber mehr im nächsten Monat. Denn wir sind noch mittendrin …

Kommentar für den Juni 2022

Viele fragen sich derzeit „Who let the Bears Out?“ – frei nach dem Song “Who let the Dogs out” von Baha Men aus dem Jahr 2000. Mit dem Juni endet eines der schlechtesten Halbjahre in der Börsengeschichte. Bei Anleihen war es in den USA sogar DAS schlechteste und der S&P 500 startete das Jahr 2022 mit -20,58 % seit 1962 nicht mehr so negativ. Die Wachstumsaktien an der Nasdaq fielen sogar knapp 30 %! Die in den letzten Jahren zu beobachtende stabilisierende Wirkung von Anleihen hat sich komplett aufgelöst – im Gegenteil – sie trugen noch zu den Verlusten teils deutlich bei. Den sicheren Hafen der Anleihen gibt es nicht mehr!

Allgemein gab es nur wenige „Gewinner“ in dieser von Krieg und Inflation gekennzeichneten Phase. Lediglich Rohstoffe wie z.B. Rohöl und Erdgas legten zu. Selbst Gold endet mit einem Minus, ganz abgesehen von Kryptowährungen á la Bitcoin, der knapp 60 % fiel. Aber auch „Nachhaltigkeit“ ist derzeit kein „sicherer“ Hafen und verliert dieses Jahr mehr als konventionelle Anlagen. „Green Tech“ leidet seit November letzten Jahres unter der allgemeinen Schwäche von Wachstumsaktien. Dies zeigt sich an der Underperformance des MSCI Welt SRI von rund 3,3 % gegenüber dem „normalen“ MSCI Welt Index (-16,82 % vs. -13,53 % – beide in Euro).

Gründe für diese Entwicklung gibt es viele – der andauernde Krieg in der Ukraine, die anziehende Inflation, Zinsanstieg und Zinserhöhungen der US-Notenbank, Sorgen vor einer globalen Rezession, Lieferketten, usw. – um nur einige zu nennen. Im Detail werden wir in unserem Marktkommentar darauf eingehen, der in den nächsten Tagen veröffentlicht wird und hier heruntergeladen werden kann.

Aber nun zur Wertentwicklung der vier Strategien. Da sowohl Aktien als auch Anleihen gefallen sind, konnten sich unsere Strategien dem nicht entziehen und fielen zwischen -4,30 % und -6,02 %. Weitere Informationen sind in der Tabelle zu finden oder hier in unserem Quartalsbericht.

Ausblick:

Am 6. Juli ist die wichtige Abstimmung im Europaparlament, ob Erdgas und Atomenergie gem. der Taxonomie nachhaltig sind oder nicht. Hintergrundinfos finden Sie hier beim FNG – https://www.forum-ng.org/de/neuigkeiten/artikel/wie-geht-es-weiter-mit-dem-delegierten-rechtsakt-zu-atom-und-gas . Vielleicht besteht doch noch etwas Hoffnung. Am 14. Juni haben die Abgeordneten des Europäischen Parlaments in den Ausschüssen für Wirtschaft und Währung (ECON) und für Umweltfragen, öffentliche Gesundheit und Lebensmittelsicherheit (ENVI) über den delegierten Rechtsakt (DA) abgestimmt – und ihn abgelehnt. Es gab 76 Stimmen gegen den Vorschlag, 62 Stimmen für den Vorschlag und 4 Enthaltungen.

Update: Leider wurde in der Abstimmung Erdgas und Atomenergie gem. der Taxonomie für nachhaltig erklärt. Ein Rückschritt für nachhaltiges Investieren in Europa. Aber wir bleiben bei unserer Linie und werden weder in Gas noch Atomenergie investieren.

Kommentar für den Mai 2022

Der „Wonnemonat Mai“ war erneut ein volatiler Monat, wobei sich die Aktienmärkte gegen Ende des Monats von ihren zwischenzeitigen Rückschlägen erholen konnten. So gab der MSCI Welt in EUR „nur“ um -1,45 % nach und der Dax stieg sogar um 2,06 %. Auf Jahressicht liegen die meisten Aktienmärkte aber zweistellig im Minus.

Das bestimmende Thema ist und bleibt die Inflation. So sind die Preise in Deutschland im Mai um voraussichtlich 7,9 % gestiegen. Inflationsraten auf diesem Niveau gab es im wiedervereinigten Deutschland zuvor nicht. In den alten Bundesländern gab es ähnlich hohe Werte zuletzt im Winter 1973/1974. Damals waren die Mineralölpreise infolge der ersten Ölkrise stark gestiegen. Das drückt auf die Rentenmärkte. Europäische Anleihen gem. am iBoxx Overall liegen im laufenden Jahr mit -10,09 % im Minus.

Dieser Entwicklung konnten sich unsere vier Strategien im Mai nicht entziehen und weisen eine negative Wertentwicklung zwischen -1,52 % und -1,93 % aus. Nachhaltige Anlagen sind seit November 2021 unverändert „Underperformer“ und dies belastet unsere vier Strategien. Das kann man auf Indexebene an der Differenz zwischen dem MSCI Welt und dem „nachhaltigen“ MSCI Welt SRI – beide in EUR – festmachen, die in diesem Jahr bei 4 % liegt (-7,61 % vs. -11,59 %).

Es ist inzwischen klar erkennbar, dass sich die Wirtschaft abschwächt. Die Frage bleibt, ob es zu einer milden oder sogar schweren Rezession kommt. Davon hängt auch ab, wie sich die Märkte weiterentwickeln. Auch die Reaktion der Notenbanken darauf wird eine große Rolle spielen. Die US-Notenbank hat derweil signalisiert, ihr Zinserhöhungstempo auf den Prüfstand zu stellen, wenn die Inflation zurückkommt. Es ist weiter mit mindestens zwei 0,5 %-Zinserhöhungen zu rechnen, danach könnte es aber moderater weitergehen. Am US-Rentenmarkt führte das zu einer gewissen Entspannung. Wie die europäische EZB agiert, wird sich bald herausstellen. Man geht auch hier von einer Zinserhöhung in der zweiten Jahreshälfte aus.

Gute Nachrichten kommen aber aus China: Die harten Corona-Restriktionen werden gelockert und die Wirtschaft etwas stimuliert. Dies ist nach den verheerenden Lockdowns dringend notwendig. Der Regulierungsdruck in China dürfte nachlassen und die Lieferketten sollten sich normalisieren.

Abseits der allgemeinen Marktentwicklung gibt es derzeit in der „Nachhaltigkeitsbranche“ diverse Diskussion. Vor allem geht es um ESG Ratings. Elon Musk poltert nach dem Rauswurf von Tesla aus dem S&P ESG Index massiv via Twitter gegen den Indexanbieter. Hier können Sie alles nachlesen. Man kann einige Argumente von Elon Musk sicherlich nachvollziehen – auch wir sind nicht der Meinung, dass der Ölkonzern Exxon Mobil zu den besten 10 Unternehmen in Bezug auf Nachhaltigkeit gehört. Die Rating Agentur MSCI sieht diese nicht ganz so. Das Rating kann man hier einsehen. Aber Tesla hat auf der anderen Seite einige große Defizite in anderen Bereichen von ESG. Nachhaltigkeit ist mehr als nur Umwelt. Das sollte Musk wissen.

Aber Musk war nicht der einzige „Aufreger“ im Mai. Der Nachhaltigkeitschef von Europas größter Bank HSBC, Stuart Kirk, sorgte auf einer Konferenz der Financial Times in London für einen Eklat. In einer Präsentation (Video / Artikel in der Welt) äußert er einige sehr interessante Ansichten …. Bei einigen Punkten hat er sicher nicht unrecht, aber diverse Punkte sind grenzwertig. In der Folge wurde er suspendiert. Und dann war da noch die Razzia bei der DWS (Fondstochter der Deutsche Bank) am 31. Mai mit dem anschließenden Rücktritt des Vorstandschefs Asoka Wöhrmann. Mehr dazu hier im Handelsblatt.

Auf politischer Ebene ist der Klimawandel weiter eines der Top-Themen – trotz oder wegen des Krieges in der Ukraine. So war der Klimawandel & Co. auf der Agenda des Weltwirtschaftsforums in Davos einer der Schwerpunkte. Aber auch auf dem G7 Treffen der Klima-, Energie- und Umweltminister wurden Maßnahmen zur Bekämpfung der Klima- und Energiekrise diskutiert. Beschlossen wurde eine überwiegend CO2-freie Stromversorgung bis zum Jahr 2035. Auch kommen Subventionen für fossile Energien auf den Prüfstand. Sie sollen möglichst bis 2025 auslaufen. Die G7 wollen zudem ihre Klimaschutzmaßnahmen steigern und die Finanzhilfen für ärmere Länder bis 2025 verdoppeln.

Hoffen wir, dass die Beschlüsse auch umgesetzt werden.

Kommentar für den April 2022